La taxe sur la valeur ajoutée (TVA) est une source importante de revenus pour les États membres de l’UE, estimée à environ 20 % des recettes publiques totales. Par conséquent, la TVA est également une source indirecte de financement pour le budget de l’UE. En décembre 2022, la Commission européenne a proposé des réformes pour le système de TVA de l’Union européenne, appelées “VAT in the digital age” (ViDA), afin d’améliorer la collecte de la TVA. L’initiative ViDA découle d’un plan d’action 2020 de la Commission européenne pour une fiscalité équitable et simple.

Globalement, la proposition relative à la TVA à l’ère numérique vise à moderniser le système de TVA pour les transactions transfrontalières de commerce électronique et à simplifier la conformité à la TVA pour les entreprises. Il s’inscrit dans le cadre des efforts déployés par l’UE pour créer un marché unique numérique permettant aux entreprises et aux consommateurs de commercer de manière plus efficace dans toute l’UE.

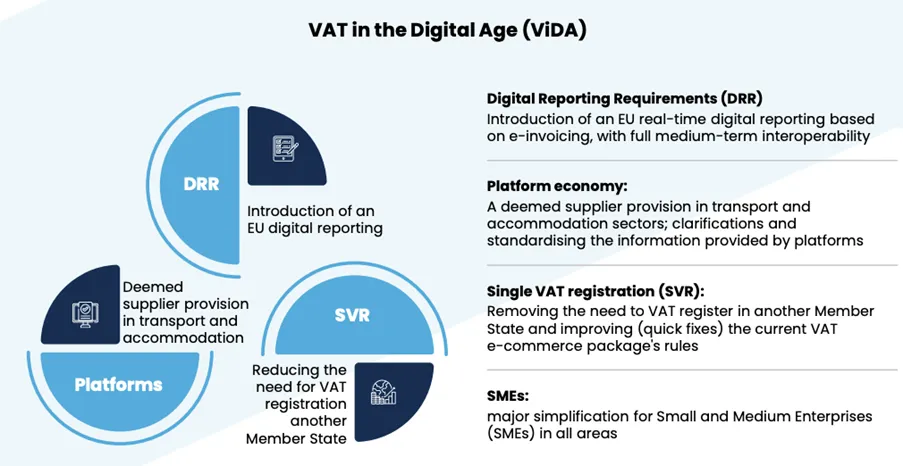

Les propositions ViDA s’articulent autour de trois piliers principaux :

- Exigences de déclaration numérique (DRR) – Harmonise les obligations de déclaration de la TVA en introduisant une déclaration numérique en temps réel de l’UE basée sur la facturation électronique. Elle imposera la facturation électronique pour les transactions transfrontalières avec une interopérabilité totale à moyen terme.

- L’économie de plateforme – Mise à jour des règles de TVA applicables à l’économie de plateforme dans les secteurs de l’hébergement de courte durée et du transport de passagers. La plateforme sera considérée comme responsable de la collecte de la TVA lorsque les prestataires de services ne le font pas, et du versement de cette TVA aux autorités fiscales.

- Enregistrement unique de la TVA (SVR) – Supprimer la nécessité de s’enregistrer plusieurs fois à la TVA dans d’autres États membres en introduisant l’enregistrement unique de la TVA (SVR) et en améliorant les règles actuelles du paquet TVA sur le commerce électronique pour les entreprises qui vendent à des consommateurs dans toute l’UE. étend les systèmes existants de guichet unique (OSS) et de guichet unique pour les importations (IOSS) à certaines transactions et introduit le mécanisme d’autoliquidation obligatoire.

Pourquoi l’UE met-elle en œuvre une réforme de la TVA ?

Les réformes de la TVA à l’ère numérique ont été proposées en réponse à la croissance rapide du commerce électronique et des ventes en ligne transfrontalières, qui ont créé de nouveaux défis pour le système de TVA actuel dans l’UE. L’UE a reconnu que les règles actuelles en matière de TVA pour les transactions transfrontalières de commerce électronique étaient complexes et fragmentées, avec des taux de TVA et des seuils différents dans chaque État membre, ce qui constituait une charge pour les entreprises et rendait difficile de s’assurer que la TVA était payée là où la consommation avait lieu.

En outre, l’UE s’inquiète de l’impact de l’exonération de la TVA pour les importations de faible valeur sur les entreprises de l’UE. Elle a créé des conditions de concurrence inégales entre les entreprises de l’UE et celles des pays tiers qui vendent à des clients de l’UE. Les entreprises non européennes ont pu vendre des biens à des clients de l’UE sans payer de TVA, ce qui leur a donné un avantage en termes de prix par rapport aux entreprises de l’UE. Les réformes ViDA visent à simplifier les règles de TVA pour le commerce électronique transfrontalier et à créer des conditions de concurrence équitables pour les entreprises de l’UE et des pays tiers, tout en veillant à ce que la TVA soit payée là où la consommation a lieu. Ces réformes s’inscrivent également dans le cadre des efforts déployés par l’UE pour créer un marché unique numérique permettant aux entreprises et aux consommateurs de commercer de manière plus efficace dans l’ensemble de l’UE. En modernisant le système de TVA pour les transactions transfrontalières de commerce électronique, l’UE espère soutenir la croissance de l’économie numérique et faciliter le commerce transfrontalier en ligne pour les entreprises.

ViDA peut également combler le “déficit de TVA”

En outre, la numérisation de la conformité à la TVA peut contribuer à augmenter les recettes fiscales. L’amélioration du respect des règles peut contribuer à augmenter les recettes fiscales, ce qui constitue une approche politiquement plus acceptable que l’augmentation des taux de TVA pour augmenter les impôts réalisés.

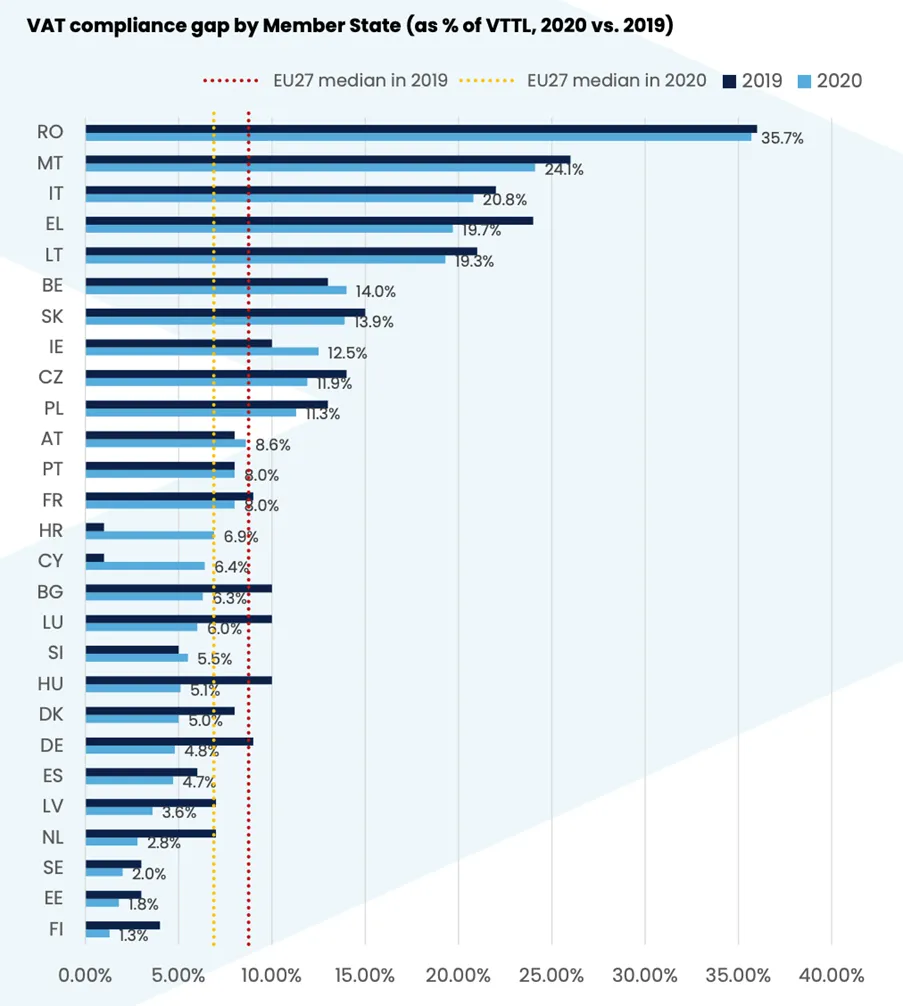

En 2020, l’UE a perdu 93 milliards d’euros, soit 9,1 % des recettes de TVA attendues. Cela représente une amélioration de plus de 30 milliards d’euros par rapport à 2019, grâce à une meilleure conformité à la TVA. Toutefois, l’important manque à gagner en matière de recettes de TVA laisse entrevoir la possibilité pour ViDA d’avoir un impact positif sur le respect de la législation fiscale et l’équité fiscale.

L’écart de TVA estime l’ampleur de la perte de recettes de TVA due à la fraude fiscale, à l’évasion fiscale, aux pratiques d’évitement et d’optimisation fiscale, aux faillites, aux insolvabilités financières, aux erreurs de calcul et aux erreurs administratives. En 2020, la Roumanie a enregistré l’écart de conformité le plus élevé en matière de TVA, avec 35,7 % des recettes de TVA, suivie par Malte (24,1 %) et l’Italie (20,8 %). Les écarts les plus faibles ont été observés en Finlande (1,3%), en Estonie (1,8%) et en Suède (2,0%). En termes absolus, les écarts de conformité en matière de TVA les plus élevés ont été enregistrés en Italie (26,2 milliards d’euros) et en France (14 milliards d’euros).

Quels sont les principaux aspects des changements proposés ?

- Proposition relative aux exigences de déclaration numérique (DRR) et à la facturation électronique : Le DRR favorisera l’adoption de la facturation électronique dans l’UE. Le passage à la facturation électronique aidera les États membres à récupérer les recettes de TVA perdues, soit jusqu’à 11 milliards d’euros par an au cours des dix prochaines années, grâce à des rapports en temps réel et à des données plus détaillées. Les entreprises économiseront 4,1 milliards d’euros par an en coûts de mise en conformité. Cependant, la Commission européenne a opté pour une harmonisation partielle de la déclaration numérique, ce qui signifie que la facturation électronique et la déclaration numérique deviendront obligatoires pour les transactions intra-UE mais resteront facultatives pour les transactions nationales. Cela pourrait être contraignant pour les entreprises dans les pays où la facturation électronique n’est pas exigée pour les transactions nationales afin de séparer les flux transfrontaliers et les autres flux. L’application de la DRR à tous les contribuables, sans seuil d’exception, sera difficile pour les microentreprises, car leur inclusion augmenterait considérablement les coûts de mise en conformité, avec des effets positifs limités sur les recettes de TVA et la lutte contre la fraude à la TVA.

– Une nouvelle définition des “factures électroniques” à partir du 1er janvier 2024 : Seule une facture émise, transmise et reçue dans un format électronique structuré permettant un traitement automatique et électronique sera acceptée en tant que facture électronique. Cela signifie qu’un PDF ne sera plus considéré comme une facture électronique.

- La facturation électronique obligatoire sera possible sans l’approbation de l’UE à partir du 1er janvier 2024 : Les États membres peuvent introduire la facturation électronique obligatoire sans dérogation de l’UE à partir de cette date. Les États membres autorisent l’émission de factures électroniques conformes à la norme européenne de facturation électronique EN16931. L’obligation d’acceptation du client pour la facturation électronique sera supprimée. Il ne sera plus possible d’appliquer le modèle de pré-dédouanement de la facturation électronique. Les entreprises ne seront donc pas obligées d’envoyer les factures électroniques aux autorités fiscales pour approbation. Les États membres qui adoptent ces systèmes devront converger vers les nouvelles règles d’ici le 1er janvier 2028, par exemple en Italie et en Pologne.

- La facturation électronique deviendra la norme à partir du 1er janvier 2028 : les factures électroniques deviendront le système par défaut pour l’émission des factures.

- Obligation de déclaration numérique intra-UE en temps quasi réel basée sur la facturation électronique à partir du 1er janvier 2028 : Cette obligation de facturation électronique facilitera une obligation de déclaration numérique (DRR) qui remplacera les états récapitulatifs actuels (listes de vente CE) pour les transactions B2B intra-UE. Les données relatives à la facture devront être communiquées aux autorités fiscales dans les deux jours ouvrables suivant l’émission de la facture, y compris des données supplémentaires telles que le compte bancaire, la date d’échéance du paiement et le numéro de la facture corrigée dans le cas des factures rectificatives. Les autorités fiscales partageront ces données avec d’autres États membres en les transmettant à la base de données centrale VIES, où elles pourront être analysées pendant cinq ans.

- Exigences de déclaration numérique volontaire pour les transactions nationales : Les États membres sont libres d’introduire des exigences de déclaration numérique pour les transactions nationales et doivent s’assurer que ces exigences sont conformes au règlement européen sur la responsabilité civile des entreprises. Les États membres qui disposent de systèmes de déclaration numérique doivent les aligner sur la nouvelle norme au plus tard en 2028.

Quelles sont les prochaines étapes ?

Les mesures annoncées par la Commission européenne en décembre 2022 faisaient partie d’une proposition qui doit encore passer par le processus législatif avant d’être mise en œuvre. La proposition législative sera soumise pour accord au Conseil européen et pour consultation au Parlement européen et au Comité économique et social.

Après avoir annoncé les réformes proposées en matière de TVA, la Commission a annoncé une fenêtre de consultation publique, qui se déroulera jusqu’au 3 avril 2023. Les commentaires reçus seront présentés au Parlement européen et au Conseil afin de soutenir le débat législatif.

Bien que la TVA à l’ère numérique n’ait pas encore été mise en œuvre, de nombreuses entreprises opérant au sein de l’UE auront commencé à se préparer aux changements proposés, notamment en ce qui concerne les mises à jour nécessaires des systèmes pour la facturation électronique normalisée. En outre, la mise en œuvre du régime de simplification (OSS) peut permettre aux entreprises de simplifier leurs obligations de déclaration.

La numérisation de la législation fiscale de l’UE est en cours et les rapports en temps réel sont là pour durer. Pour en savoir plus sur les solutions logicielles SAP Tax Compliance et les services de conseil Business to Government du TJC Group, consultez le site https://www.tjc-group.com/business-to-government/.

Si vous avez besoin de conseils supplémentaires pour répondre au labyrinthe sans cesse croissant des exigences de conformité fiscale de SAP, pour obtenir les données nécessaires des systèmes SAP et les soumettre dans le bon format, chez TJC Group nous avons une équipe d’experts pour soutenir vos équipes. Prenez contact avec nous à l’adresse www.tjc-group.com/fr/contact/ .