Il y a quelques mois, nos experts en conformité fiscale ont signalé que la loi danoise sur la tenue des livres devrait entrer en vigueur en 2024. Cette loi vise à renforcer la conformité fiscale, à améliorer la transparence de l’information financière afin de lutter contre la fraude fiscale, etc. au Danemark. La loi sur la comptabilité, qui entrera en vigueur en avril 2024, prévoit de nouvelles mises à jour pour les organisations. Vous vous demandez de quoi il s’agit ? Voici un blog complet pour vous. Lisez la suite !

Table des matières

- Introduction

- Qu’est-ce que la Loi de Comptabilité danoise (Danish Bookkeeping Act) ?

- Dernière mise à jour de la loi danoise sur la comptabilité

- Quelles sont les exigences de la loi danoise sur la comptabilité ?

- Comment répondre aux exigences techniques de la loi sur la comptabilité ?

- Questions fréquemment posées

Introduction

L’époque où l’on devait passer des heures à saisir des données dans le système ou à vérifier les erreurs manuelles dans les données est révolue. Aujourd’hui, nous vivons une époque où l’automatisation et la numérisation ont rendu les opérations commerciales beaucoup plus simples, efficaces et transparentes. En outre, avec l’essor des initiatives écologiques et du développement durable, il est devenu de la responsabilité sociale des entreprises de privilégier les méthodes numériques par rapport aux méthodes manuelles ou sur papier. Cela nous amène à l’impact positif de la facturation et de la déclaration électroniques, une solution devenue obligatoire dans le monde entier.

En effet, le Danemark a été l’un des précurseurs dans la mise en œuvre de la facturation électronique, rendant obligatoire l’utilisation de la facturation électronique B2G depuis 2005. L’administration fiscale danoise a toujours encouragé l’utilisation des factures électroniques conformément à la norme européenne EN 16931 et à la proposition VAT in the Digital Age (ViDA). Aujourd’hui, dans le cadre de la nouvelle loi danoise sur la comptabilité, les autorités commerciales du Danemark prévoient d’introduire progressivement la facturation électronique interentreprises au cours des prochaines années.

Pourquoi de nouvelles règles sont-elles mises en œuvre ?

Avant d’aborder les nuances de la nouvelle loi sur la tenue des livres, voyons pourquoi ces règles sont mises en œuvre.

En 2021, une large majorité politique au Danemark a uni ses forces dans un accord politique pour créer un paquet de réformes pour l’économie du pays. Il est intéressant de noter que l’objectif principal de ce paquet de réformes est de renforcer les efforts de prévention et de lutte contre la fraude tout en facilitant le respect par les organisations de leurs obligations comptables. Par conséquent, le nouveau paquet de réformes, tel qu’il est proposé, comprend deux initiatives principales dont les organisations basées ou opérant au Danemark doivent être conscientes :

- Modification de la loi danoise sur les états financiers, mettant en œuvre les changements apportés à l’obligation d’audit.

- Une nouvelle loi de comptabilité au Danemark.

Qu’est-ce que la Loi de Comptabilité danoise (Danish Bookkeeping Act) ?

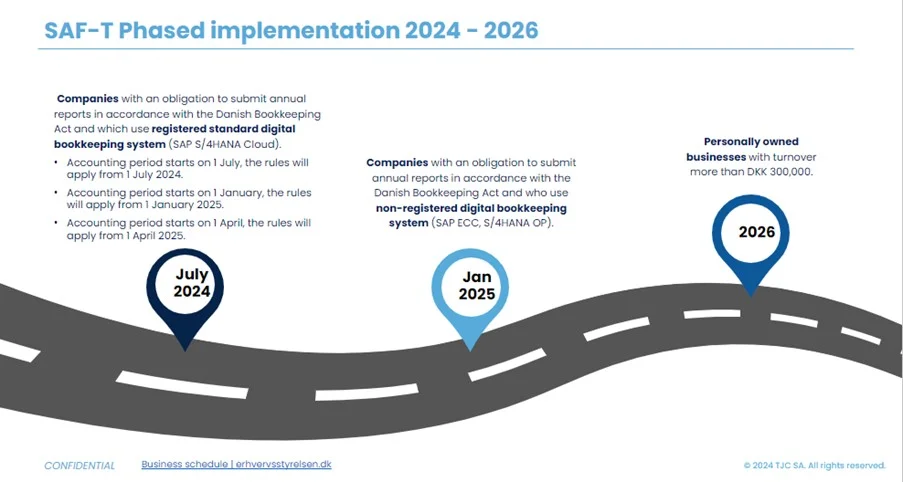

La loi sur la comptabilité (Bogføringsloven) est une loi danoise qui régit les principes et les exigences de toutes les pratiques de comptabilité numérique et de tenue de livres au Danemark. L’un des principaux aspects de cette loi est que toutes les organisations doivent obligatoirement adopter le reporting numérique d’ici le 1er janvier 2026. En outre, comme indiqué plus haut, la loi établit également les bases et les exigences pour la mise en œuvre de la facturation électronique pour toutes les transactions B2B.

Dernière mise à jour de la loi danoise sur la comptabilité

Depuis mars 2024, un nouveau décret sur les exigences relatives aux systèmes non enregistrés est entré en vigueur le 1er janvier 2025. Voici les sections du nouveau décret que vous devez connaître :

À qui s’applique le décret ?

Le nouveau décret s’applique aux organisations couvertes par l’article 16 (1) de la loi sur la comptabilité et qui utilisent un système de comptabilité numérique conformément à l’article 16 (2) (2) de la loi. Cela dit, le décret ne s’applique qu’aux fonctions liées à la comptabilité de l’organisation et à son automatisation nécessitant une comptabilité numérique, et non aux fonctions faisant partie d’un service numérique ou d’un logiciel, y compris sous la forme de modules, d’extensions et d’applications. Le nouveau décret ne s’applique pas non plus à tout autre système numérique utilisé par l’organisation, même s’il fournit des données au système de comptabilité numérique de l’entreprise.

Exigences relatives au système de comptabilité numérique de l’organisation

Selon le dernier décret, les exigences relatives au système de comptabilité numérique de l’organisation sont les suivantes :

L’organisation doit s’assurer que le système de comptabilité numérique comprend les champs des conditions suivantes pour chaque transaction individuelle :

- La date de la transaction, qui doit comprendre la date de paiement, la date d’achat, etc.

- Le montant de la transaction.

- Le numéro d’accusé de réception.

- Le texte de la transaction.

- Le taux de change de la transaction ou tout autre facteur de conversion si l’enregistrement est effectué dans une devise autre que la DKK.

L’organisme doit s’assurer que le système de comptabilité numérique désigne les informations suivantes pour chaque transaction enregistrée –

- La date d’enregistrement.

- Le numéro consécutif ou l’ID.

- Les initiales, la signature ou tout autre élément similaire de la personne ou du programme sous lequel/laquelle la transaction a été enregistrée.

Selon le nouveau décret, l’entreprise doit veiller à ce que le système de comptabilité numérique enregistre toutes les modifications apportées et à ce que les utilisateurs ne puissent pas modifier, antidater ou supprimer une transaction enregistrée dans le système.

L’organisation doit également s’assurer que le système de comptabilité numérique peut stocker les documents de transaction enregistrés relatifs aux achats ou aux ventes et contenant les informations suivantes :

- La date d’émission de la transaction.

- La nature de l’offre.

- Le montant de la transaction.

- Les coordonnées de l’expéditeur et du destinataire – nom, adresse et numéro CVR ou numéro SE.

- Les informations sur le montant de la TVA.

- Les informations relatives au paiement.

N’oubliez pas que ces exigences ne s’appliquent pas aux bandes de caisse enregistreuse d’un système d’enregistrement des ventes. Cela dit, ces exigences ne s’appliquent pas aux documents relatifs aux transactions enregistrées qui sont disponibles sous forme physique ou à ceux qui sont reçus dans le cadre de ventes ou d’achats de biens et de services en dehors des frontières du Danemark.

Quelles sont les exigences de la loi danoise sur la comptabilité ?

Les principales exigences du système

La loi danoise sur la comptabilité prévoit trois de la loi danoise sur la tenue des comptes que les organisations doivent garder à l’esprit.

- Le système doit permettre à l’organisation de continuer à enregistrer ses transactions en indiquant les pièces jointes correspondant à chaque enregistrement. En outre, le système doit permettre de conserver en toute sécurité les enregistrements et les pièces jointes pendant au moins cinq ans.

- Le système doit être doté de mesures de sécurité informatique techniques et organisationnelles appropriées, garantissant un niveau élevé de confidentialité lié aux fonctions du système de comptabilité numérique, comme la gestion des utilisateurs et des accès, la sauvegarde automatique au moins une fois par semaine pour une sauvegarde complète, et le stockage sur un serveur situé dans un pays de l’UE ou de l’EEE.

- Le système permet de réconcilier la comptabilité de l’entreprise avec son compte bancaire.

- Le système doit permettre l’automatisation des processus administratifs en permettant la comptabilité selon le plan comptable public standard et l’envoi et la réception automatiques de factures électroniques via NemHandel au format OIOUBL pour le commerce national et au format Peppol BIS pour le commerce international transfrontalier.

- Le système doit permettre le partage des données en générant un fichier SAF-T, tel que défini par les autorités, conformément à la norme applicable publiée sur le site web de l’autorité commerciale danoise www.erst.dk.

Comment répondre aux exigences techniques de la loi sur la comptabilité ?

Le processus de codification normalisée via les plans comptables normalisés publics est l’un des moyens de répondre aux exigences techniques de la loi danoise sur la comptabilité. Ce processus est généralement lié à l’automatisation du système comptable, ce qui permet aux entreprises d’échanger plus facilement des données avec les autorités. Voici quelques points permettant de satisfaire aux exigences techniques de la loi sur la comptabilité : – la mise en place d’un système d’information sur la comptabilité.

- Réception des factures directement dans le système comptable ou par l’intermédiaire d’un tiers

- Soutenir la déclaration de TVA, étant donné que ViDA a été le sujet de discussion des villes.

Cependant, l’un des facteurs les plus importants qui peut aider les organisations à répondre aux exigences techniques de la loi est la mise en œuvre de l’utilisation du fichier d’audit standard pour la fiscalité, communément appelé SAF-T.

Tirez parti des avantages de SAF-T pour votre organisation

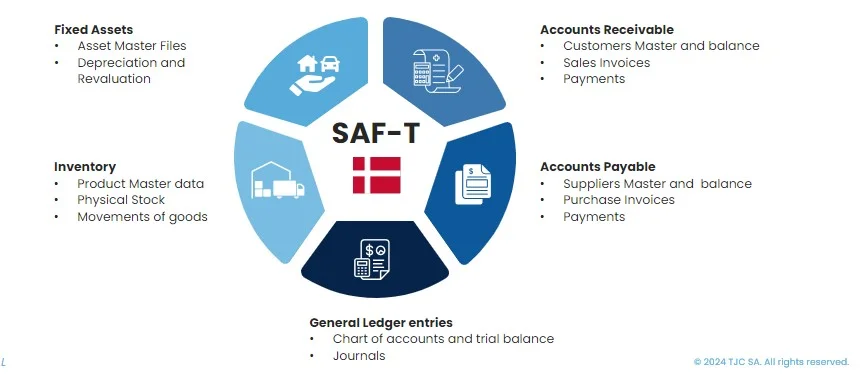

Le fichier d’audit standard pour les impôts (SAF-T) fait partie des exigences de la loi danoise sur la comptabilité, qui vise à garantir aux entreprises un moyen simple et plus sûr de partager leurs données comptables. Avec SAF-T, le gouvernement danois vise non seulement à renforcer la conformité fiscale, mais aussi à améliorer la transparence de l’information financière afin de lutter contre la fraude fiscale.

Pour vous donner un aperçu, le Standard Audit File for Tax est une norme internationale qui permet l’échange électronique de données comptables fiables entre les organisations et les autorités fiscales nationales ou les auditeurs externes du pays. Le SAF-T a été mis en œuvre dans plusieurs pays, le Portugal étant le premier pays à l’avoir adopté en 2008. Au fil des ans, la norme a été de plus en plus privilégiée dans les pays européens pour la transmission efficace des déclarations fiscales par voie électronique. SAF-T est défini par l’Organisation de coopération et de développement économiques (OCDE) ; SAFT-T Danemark est basé sur la version 2 de l’OCED.

Qu’obtenez-vous avec SAF-T Danemark ?

La mise en œuvre de SAF-T Denmark dans le cadre de votre comptabilité vous permettra d’obtenir des avantages tels que : – l’amélioration de la qualité de votre comptabilité.

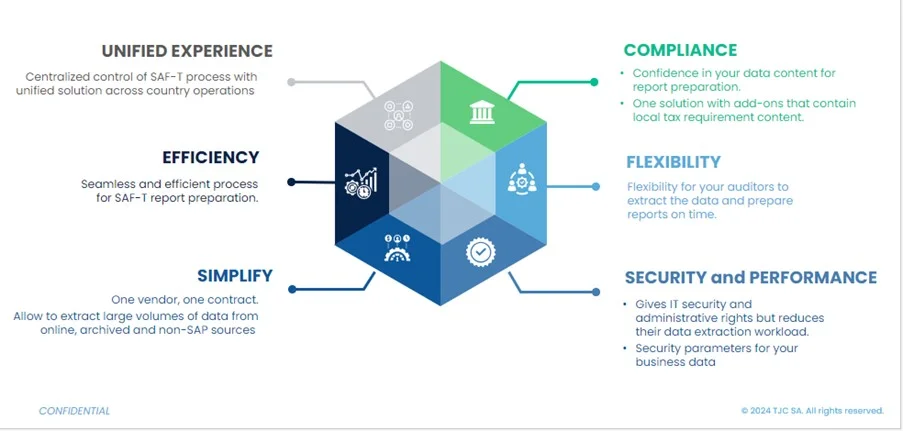

Bien que SAF-T soit une solution impeccable pour assurer un échange électronique précis de données fiscales et plus encore, la mise en œuvre de cette solution nécessite une certaine expertise. TJC Group, parmi ses nombreux domaines d’expertise, aide également à la mise en œuvre de SAF-T, quel que soit le pays au sein de l’UE. En vous associant à nous pour la mise en œuvre de SAF-T, vous bénéficierez d’une pléthore d’avantages, tels que

Outre la mise en œuvre de SAF-T, nous étendons également notre expertise à la facturation et au reporting électroniques avec SAP Document and Reporting Compliance (SAP DRC), à l’archivage des données SAP, au décommissionnement des systèmes legacy, et plus encore. Contactez-nous dès aujourd’hui pour en savoir plus !

Questions fréquemment posées

Y a-t-il des changements dans les éditions de SAP S/4HANA pour le système de comptabilité ?

Réponse : Alors qu’initialement on pensait que le SAP S/4HANA Cloud pour les éditions publiques et privées répondait aux exigences du système de comptabilité numérique standard en nuage, sur la base d’une analyse juridique et de clarifications par les autorités commerciales danoises sur la définition de leur système en vertu de la loi sur la comptabilité, SAP a décidé d’arrêter l’application des produits S/4HANA pour figurer sur la liste des systèmes de comptabilité numérique standard enregistrés à partir du 1er janvier 2024.

Qu’en est-il des produits SAP sur site ?

Réponse : Les produits tels que S/4HANA on-premises et SAP ECC ne répondent pas aux exigences de la norme numérique hybride ou en nuage définie par l’autorité commerciale danoise. Ils sont donc considérés comme des systèmes plus spécifiques au client, relevant du système comptable non enregistré. Les exigences relatives aux systèmes non enregistrés en vertu de la loi danoise sur la comptabilité devraient être valables à partir du 1er janvier 2025.

Toutes les organisations au Danemark sont-elles obligées d’avoir un système de comptabilité numérique enregistré à partir de 2024 ?

Réponse : Étonnamment, non ! Les organisations ne sont pas obligées d’avoir un système comptable numérique standard enregistré à partir de 2024. Les organisations peuvent utiliser des systèmes non enregistrés à condition qu’ils soient conformes aux dispositions de la loi danoise sur la comptabilité. Cela dit, les organisations sont également tenues de fournir à tout moment, sur demande, une documentation précise attestant que leurs solutions répondent aux exigences d’un système non enregistré.