La facturation et la déclaration électroniquesprenant de l’ampleur dans le monde entier, il est primordial d’en connaître le moindre aspect. Le contrôle continu des transactions (CTC) est un aspect très important à cet égard. Le fait est que de nombreux gouvernements se tournent vers le CTC pour renforcer leur économie. Mais savez-vous pourquoi ? Ne vous inquiétez pas si vous ne le savez pas. Nous avons le blog qu’il vous faut. Lisez la suite !

Table des matières

Une approche numérique pour révolutionner la conformité fiscale

La transformation numérique est une magie qui jette son dévolu partout – et, bien sûr, pour le meilleur ! À l’heure où la numérisation du secteur financier est en passe de devenir un parcours monumental, l’introduction du contrôle continu des transactions pour la facturation électronique est plus importante que jamais.

Qu’est-ce que le contrôle continu des transactions ?

Abrégé en CTC, il aide les organisations chargées de l’application de la loi, telles que les autorités fiscales, à collecter des données sur diverses activités commerciales dans leurs pays respectifs. Grâce à cette méthode, les autorités peuvent obtenir des données directement à partir des transactions commerciales ou des systèmes de gestion des données, en temps réel ou presque.

Comprenant une compilation de mandats réglementaires et de solutions technologiques, CTC pour la facturation électronique représente une approche novatrice et innovante en matière de déclaration et de conformité fiscales. Les solutions et les mandats sont minutieusement choisis pour administrer et authentifier les transactions commerciales en temps réel. Le CTC, considéré comme un système transformateur, contribue à accroître la transparence et l’efficacité.

Quelles sont les fonctionnalités de base de la CTC ?

LLes systèmes de contrôle continu des transactions pour la facturation électronique obligent les entreprises à soumettre ou à divulguer des données transactionnelles aux autorités fiscales lors de l’émission de la facture ou à un point d’échange donné. Le système garantit également que les ventes, les achats et les autres données transactionnelles financières sont accessibles aux autorités fiscales de manière transparente.

Toutefois, l’objectif premier est de garantir une plus grande transparence, de réduire et d’éliminer totalement l’évasion fiscale et de rationaliser les processus de déclaration fiscale associés. Bénéficiant de la technologie numérique, ces systèmes CTC permettent une vérification croisée autonome des données transactionnelles par rapport à la déclaration fiscale, ce qui minimise encore les erreurs et les divergences.

Avantages du contrôle continu des transactions pour la facturation électronique

Avec l’aide du CTC pour la facturation électronique, l’administration fiscale peut effectuer des contrôles et des validations sur la conformité à la TVA, assurant ainsi une collecte plus efficace de l’impôt et minimisant l’évasion et la fraude fiscales. Par conséquent, les pays visent également à réduire l’écart de TVA grâce aux systèmes de CTC.

L’écart de TVA correspond à la différence entre les recettes estimées de la TVA et les recettes effectivement perçues. Au fil des ans, les écarts de TVA ont été considérables ; cependant, la mise en œuvre du contrôle continu des transactions pour la facturation électronique a contribué de manière significative à réduire ces écarts. Par exemple, le Brésil a vu ses recettes fiscales augmenter d’environ 58 milliards d’USD après l’adoption du CTC.

En outre, le Mexique et le Chili ont fait état d’une réduction de l’écart de TVA d’environ 50 %. Une autre statistique montre que la Pologne – un pays qui enregistre habituellement des écarts de TVA de l’ordre de 25 % – a connu une baisse considérable de ces écarts, n’enregistrant plus que 10 % en 2020. En fait, cette diminution de l’écart a fait de la Pologne l’un des pays les plus performants de l’Union européenne en matière de réduction de l’écart de TVA.

Selon les estimations, l’écart global de TVA dans le monde se situe entre 15 et 30 %. Le contrôle continu des transactions pour la facturation électronique offre un potentiel considérable pour permettre aux gouvernements d’économiser des sommes importantes grâce à l’amélioration des mesures de conformité fiscale.

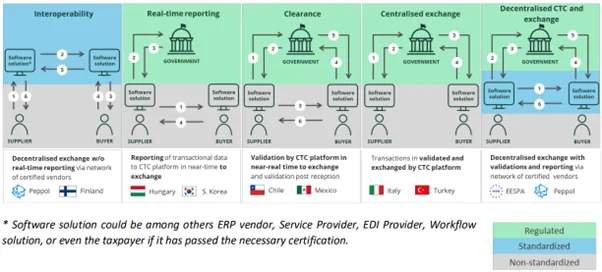

Différents modèles de CTC pour la facturation électronique

Les modèles de contrôle continu des transactions sont spécifiques à chaque pays et varient dans leur conception et leur mise en œuvre. Ils peuvent être centralisés ou décentralisés. Ils peuvent être centralisés ou décentralisés. Les systèmes centralisés exigent que les fournisseurs envoient les factures électroniques par l’intermédiaire d’un système centralisé pour les autorités fiscales. En revanche, les modèles décentralisés permettent aux fournisseurs d’envoyer directement les factures électroniques aux acheteurs, tout en communiquant les données aux autorités fiscales.

Cela dit, même si les modèles peuvent varier d’un pays à l’autre, nous pouvons regrouper les modèles de contrôle continu des transactions pour la facturation électronique en grandes catégories en fonction de leurs caractéristiques.

Interopérabilité

La fonction d’interopérabilité du modèle CTC pour la facturation électronique permet aux contribuables de faire appel à un prestataire de services pour l’échange de factures électroniques. En outre, les prestataires de services peuvent décider des formats à utiliser pour les échanges de factures électroniques, ce qui permet de créer des réseaux ouverts avec plusieurs formats interopérables. Également appelé modèle des quatre coins, ce modèle contribue à faciliter l’automatisation et la numérisation des entreprises.

Rapports sur les factures en temps réel (RTIR)

Abrégé sous le sigle RTIT, le modèle CTC de déclaration des factures en temps réel est établi en Hongrie et en Corée du Sud, où il n’existe pas de réglementation sur les échanges de factures. Toutefois, le fournisseur doit toujours communiquer un sous-ensemble des données de la facture aux autorités fiscales respectives en temps réel. Cependant, vous pouvez l’envoyer une fois que la facture est envoyée à l’acheteur. En outre, l’ensemble des données de la facture soumise doit être dans le format obligatoire, y compris les données spécifiées telles que le type de document, le nom et le numéro de TVA des parties commerciales et les montants de la TVA.

Modèle de dégagement

Vers 2002, nous avons vu des pays comme le Chili, le Mexique, etc., mettre en place certaines exigences pour les contribuables, où les entreprises devaient dédouaner (validation et approbation fiscales) ou autoriser les factures par l’intermédiaire des plates-formes des autorités fiscales. Cela devait être fait avant que les entreprises puissent envoyer les factures aux destinataires finaux, comme les acheteurs. C’est la raison pour laquelle ce modèle est connu sous le nom de “Clearance model”. Ce modèle de contrôle continu des transactions pour la facturation électronique s’est rapidement imposé, la plupart des pays du LATAM l’ayant adopté. Mais il y a un hic ! Même si les pays du LATAM ont opté pour le modèle d’apurement, chacun d’entre eux a mis en œuvre sa propre essence du modèle.

Par exemple, quelques pays comme le Mexique, le Panama et le Guatemala ont délégué l’apurement de leurs factures aux prestataires de services PAC accrédités plutôt qu’aux autorités fiscales locales.

Par ailleurs, le modèle de dédouanement comporte deux autres aspects verticaux, à savoir les modèles de pré-dédouanement ou de dédouanement dur et les modèles de post-dédouanement ou de dédouanement doux. Dans le cas des modèles de pré-dédouanement CTC pour la facturation électronique, les factures doivent être dédouanées par les autorités gouvernementales locales avant d’être envoyées à l’acheteur. En revanche, dans le modèle de post-dédouanement, il n’y a pas de telles exigences. Des pays comme le Chili et le Pérou ont adopté le modèle de post-dédouanement, qui permet aux contribuables de distribuer les factures fiscales à l’acheteur avant de les envoyer aux autorités fiscales pour qu’elles les dédouanent.

Dans l’ensemble, les modèles de contrôle continu des opérations d’apurement pour la facturation électronique se sont étendus à plusieurs autres pays comme l’Inde, l’Arabie Saoudite et quelques pays d’Asie du Sud-Est.

Échange centralisé

Depuis la publication de la directive européenne sur les marchés publics, qui oblige les entités publiques à accepter les factures électroniques, de nombreuses nouvelles exigences ont été mises en œuvre par les pays européens. En fait, la facturation électronique pour les transactions B2G est de plus en plus répandue dans l’UE.

L’échange centralisé consiste essentiellement à mettre en place un mécanisme d’échange obligatoire dans l’ensemble du pays pour toutes les entreprises en vue de la facturation et de la déclaration électroniques via la plate-forme centrale établie par une agence gouvernementale. Des pays comme la France, la Belgique, l’Italie, l’Espagne et le Portugal ont déjà mis en place des infrastructures pour recevoir des factures électroniques au nom des acheteurs publics. Cela dit, certains pays ont choisi des formats comme PEPPOL pour recevoir les factures électroniques.

Plus précisément, les entreprises italiennes doivent envoyer les factures électroniques FatturaPA à la SDI, qui les transmet à l’acheteur. Le fait est qu’il a permis de réduire l’évasion fiscale tout en renforçant l’économie. Elle a ainsi incité d’autres pays européens à mettre en œuvre des modèles similaires de CTC centralisée pour la facturation électronique.

CTC et échange décentralisés (DCTCE)

PEPPOL CTC

Version améliorée du modèle PEPPOL à 4 coins, le modèle PEPPOL CTC est équipé des points d’accès PEPPOL. Il transmet les données transactionnelles aux autorités fiscales. L’une des caractéristiques uniques de ce modèle de contrôle continu des transactions pour la facturation électronique est qu’il permet l’automatisation pour les entreprises. En outre, il permet aux autorités fiscales de mieux contrôler l’économie.

Modèle hybride

Le modèle hybride CTC pour la facturation électronique est un amalgame des modèles DCTCE et d’échange centralisé. En fait, l’Espagne cherche potentiellement à le mettre en œuvre dans le pays. En outre, si la France a mis en œuvre le modèle hybride, elle a prévu d’utiliser le réseau PEPPOL pour établir l’interopérabilité entre les PDP.

Adoptez le contrôle continu des transactions pour plus d’efficacité et de conformité

L’adoption généralisée des modèles CTC pour la facturation électronique reflète une tendance beaucoup plus large des entreprises et des autorités juridiques et gouvernementales qui s’orientent vers la transformation numérique en cours. Bien entendu, cette évolution s’inscrit dans le cadre des initiatives mondiales visant à renforcer l’efficacité des processus fiscaux et la transparence financière.

Le nombre de pays adoptant le contrôle continu des transactions pour la facturation électronique ne cessant d’augmenter, les entreprises engagées dans des opérations internationales doivent s’y retrouver dans les exigences du CTC pour assurer leur conformité.

La facturation et la déclaration électroniques constituent un océan où les modèles de CTC ne sont que quelques coraux émergeant vers le haut. Le rivage de la facturation et du reporting électroniques est constitué de plusieurs canaux, de plusieurs formats et de bien d’autres choses encore. Pour traverser cet océan, votre navire a besoin de navigateurs expérimentés qui lui assureront une navigation en douceur. Dans ce cas, TJC Group est le navigateur qu’il vous faut !

Pour la facturation et le reporting électroniques, SAP Document and Compliance ou SAP DRC est la solution qu’il vous faut. Nous utilisons la méthodologie SAP Activate pour mettre en œuvre SAP DRC. Nous planifions, exécutons et livrons le projet avec des modèles et des accélérateurs optimisés. Nos experts vous assisteront du début à la fin du processus et même au-delà (après la mise en service). Rejoignez-nous pour mettre en œuvre SAP DRC et tirez parti de l’expertise de nos consultants seniors en finance SAP. Connectez-vous dès maintenant!