Écrit par : Patchanok Kluabkaew

Le monde commercial est devenu plus Volatil, Incertain, Plus complexe et ambigu (VUCA) que jamais et, par conséquent, la conformité réglementaire et fiscale devient plus complexe. Stimulés par l’impact financier négatif de la pandémie de Covid, les gouvernements continuent de numériser leurs processus de conformité fiscale au niveau mondial et national.

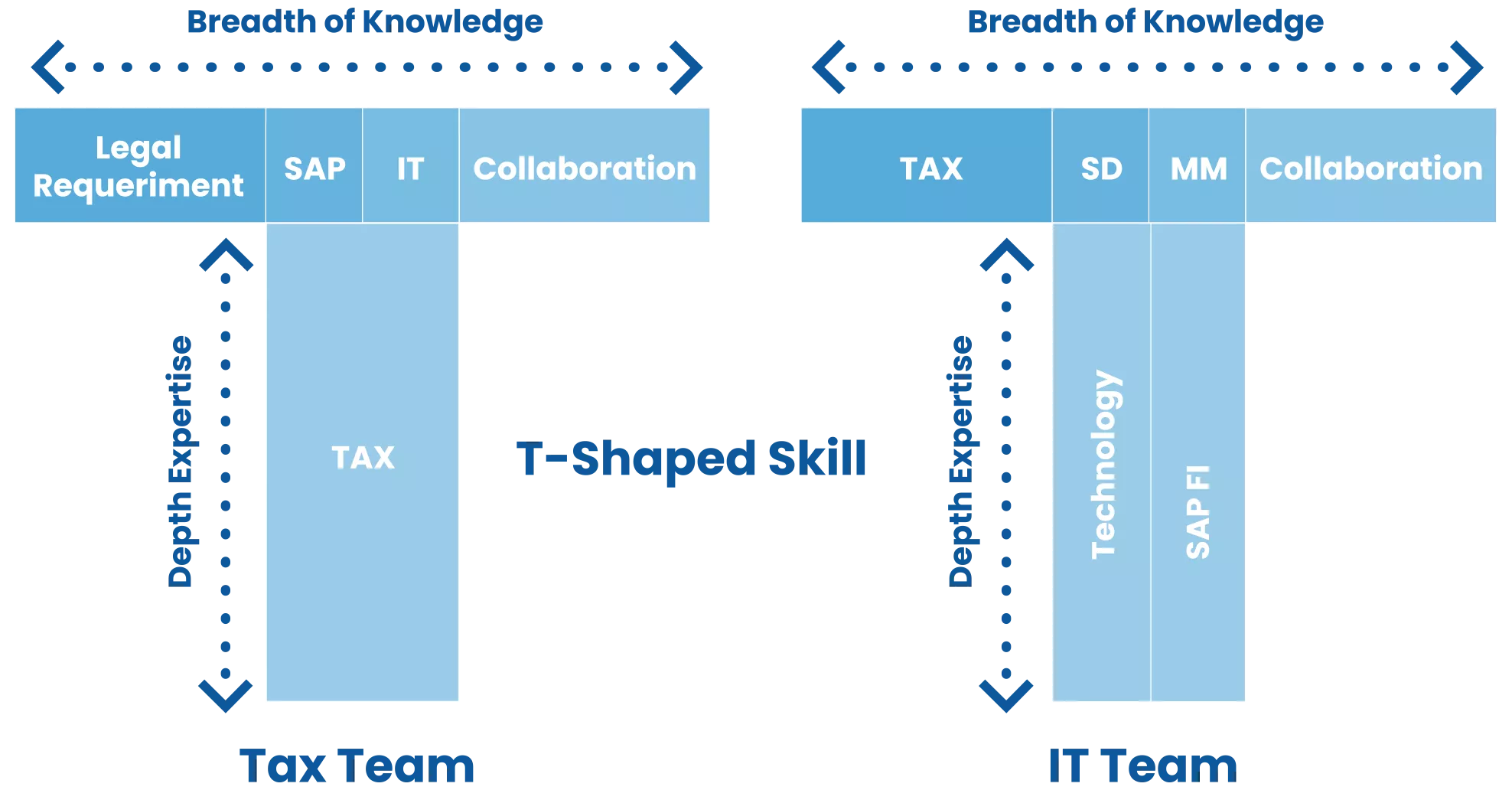

Dans cet article, nous examinerons les tendances en matière d’exigences SAF-T, de déclaration de TVA en temps réel et d’obligations de facturation électronique dans chaque pays européen. Nous verrons également comment cette complexité a rendu la sélection de compétences interfonctionnelles en forme de « T » essentielles pour les projets de conformité d’aujourd’hui.

2020 a été une année très difficile pour de nombreuses entreprises. Le monde commercial est devenu plus VUCA que jamais et la conformité fiscale réglementaire ne fait pas exception. Tous les progrès réalisés l’année précédente par les gouvernements pour réduire leurs écarts fiscaux et augmenter leurs revenus sont maintenant inversés. Cela est dû à de nombreux facteurs, allant des tactiques évidentes de fraude délibérée et d’évasion fiscale, aux inévitables taux plus élevés d’insolvabilité et de faillite parmi les entreprises qui luttent véritablement pour faire face à la pandémie.

Un autre facteur important est les erreurs commises par le contribuable – elles coûtent cher en recettes fiscales perdues. Les erreurs involontaires commises par les contribuables sont l’une des raisons qui entraînent des pertes de recettes fiscales pour les organismes gouvernementaux. Il peut s’agir d’une erreur humaine, d’une erreur du logiciel de reporting utilisé par les entreprises, entre autres raisons techniques. Par exemple, les gouvernements de l’UE prévoyaient qu’ils perdraient environ 164 milliards d’euros de recettes de TVA en raison de Covid-19. Dans le même temps, des plans de relance massifs ont été lancés pour soutenir les entreprises touchées et aider l’économie à se remettre de la récession.

Une tendance à la digitalisation

Stimulés par l’impact financier négatif de la pandémie de Covid, les régulateurs continuent de numériser leurs processus de conformité fiscale au niveau mondial et national. Les gouvernements adoptent des technologies émergentes, telles que l’analyse de données, l’intelligence artificielle (IA), l’automatisation des processus robotiques (RPA) et l’apprentissage automatique, pour analyser efficacement les mégadonnées fiscales et éradiquer la fraude.

De nombreuses nouvelles initiatives de conformité fiscale ont été lancées ces dernières années et nous pouvons nous attendre à ce que beaucoup d’autres suivent dans un proche avenir. Ces évolutions créent de nouveaux défis à surmonter pour les entreprises opérant dans la région de l’UE et la situation est particulièrement délicate pour les entreprises internationales disposant de services informatiques centralisés.

La conformité internationale SAF-T ajoute à la complexité

Le fichier d’audit standard pour l’impôt (SAF-T) est un ensemble de réglementations internationales nouvellement numérisées qui sont particulièrement difficiles à respecter pour les utilisateurs de SAP dans plusieurs juridictions. Cela est dû en partie à l’étendue et à la diversité des réglementations SAF-T en place, aggravées par des mandats croissants pour les rapports en temps réel et la facturation électronique afin de minimiser la fraude.

Introduit par l’OCDE en 2005, le fichier standard d’audit fiscal (SAF-T) a toujours été volontaire et est maintenant adopté par de nombreux pays à travers l’Europe. Il a été conçu pour aider les entreprises à minimiser leurs coûts de conformité dans plusieurs juridictions, en soumettant un seul fichier de déclaration standard plutôt que d’avoir plusieurs dépôts dans leurs propres formats locaux.

Les éléments typiques d’un fichier SAF-T comprendront les éléments suivants :

- Écritures du grand livre – Journaux

- Comptabilité clients – Clients Données de base / Factures de vente / Paiements

- Comptabilité fournisseurs – Données de base des fournisseurs / Factures d’achat / Paiements

- Immobilisations – Fichiers maîtres des immobilisations / Amortissement et réévaluation

- Inventaire / Données de base produit / Mouvements d’inventaire.

Reporting en temps réel et facturation électronique pour réduire les pertes

La déclaration SAF-T est déjà obligatoire et la facturation électronique, si elle n’est pas déjà obligatoire, sera bientôt en place dans toute l’Europe. Il est clair pourquoi. Dans le passé, les régulateurs devaient se contenter de produire des déclarations à la fin d’une période et d’attendre ensuite le paiement de l’impôt correspondant. Grâce aux rapports en temps réel, ils disposent d’un flux de données en direct et peuvent suivre chaque transaction commerciale avant que la taxe ne devienne exigible. Ils peuvent projeter leurs revenus futurs.

L’ajout de la facturation électronique va encore plus loin dans la suppression des pertes potentielles. Offrant le nec plus ultra en matière de protection des revenus, selon le modèle de dédouanement de la facturation électronique B2B, les factures électroniques doivent être pré-approuvées par l’administration fiscale avant d’être émises aux clients.

Pour acquérir une compréhension détaillée des exigences SAF-T, des déclarations de TVA en temps réel et des obligations de facturation électronique dans chaque pays européen, téléchargez l’ebook “EU VAT Digitisation”.

Diversité des modèles SAF-T adoptés

Le SAF-T en lui-même est une bonne chose, mais des problèmes surgissent en raison du manque d’harmonie au niveau européen en matière de mise en œuvre. Chaque pays a été autorisé à décider d’adopter l’intégralité des normes SAF-T ou certains éléments, puis de les améliorer avec leurs propres exigences. Le résultat a été de nombreuses versions différentes en fonctionnement dans les quelque 16 pays concernés, et cette diversité signifie que les entreprises multinationales ont du mal à gérer efficacement la conformité SAF-T de manière cohérente. Cela crée des charges considérables pour les équipes fiscales et informatiques.

En particulier, il est difficile de générer des fichiers SAF-T correctement remplis à partir de bases de données SAP dans les bons formats et il n’y a aucune marge d’erreur. Toutes les données doivent être présentées de manière cohérente, de nombreux pays imposant de lourdes sanctions en cas de non-conformité. Heureusement, il existe des solutions logicielles disponibles pour simplifier l’extraction des données SAF-T et la préparation des rapports afin de se conformer aux réglementations locales du pays. En savoir plus sur le logiciel SAF-T.

Compétences transversales en « T »

L’un des principaux enjeux pour atteindre cet objectif est de disposer en interne des compétences adéquates pour gérer les exigences de conformité B2G (Business to Government) et collaborer efficacement entre les différentes fonctions. Cette collaboration entre les équipes fiscales et informatiques est un aspect essentiel de tout projet réussi. De plus, les équipes doivent posséder une combinaison de connaissances fiscales et technologiques pour apprécier ce qui est nécessaire et fournir des informations précises aux autorités fiscales. En fin de compte, une question fiscale est aussi une question commerciale. Si quelque chose ne va pas avec les données envoyées aux administrations fiscales, cela pourrait être considéré comme une évasion fiscale ou une fraude à la TVA et cela aura un impact négatif sur la réputation de votre organisation.

Les problèmes de communication pendant les projets de conformité fiscale sont également courants, car les projets de conformité fiscale impliquent de nombreuses parties prenantes – chacune parlant sa propre « langue » professionnelle. Il est difficile pour les consultants IT ou SAP de comprendre la terminologie juridique ou fiscale. Inversement, les fiscalistes peuvent ne pas comprendre le langage SAP ou le jargon technique. Il s’agit d’un problème classique qui conduit à de fréquentes erreurs d’interprétation, en particulier lorsqu’il s’agit d’informations fiscales et réglementaires. SAP exige que les données soient présentées dans des formats très spécifiques pour générer d’abord des rapports juridiques précis, puis envoyer ces informations via une interface de boîte noire à l’organisme gouvernemental concerné.

Toute cette complexité a fait d’avoir une sélection de compétences interfonctionnelles en forme de « T » essentielles pour les projets de conformité aujourd’hui . Les entreprises ont besoin de compétences dans un large éventail de domaines de compétence, ainsi que d’une expertise approfondie dans des domaines spécifiques. Par exemple, pour satisfaire aux dernières exigences de conformité des administrateurs, les services fiscaux ne peuvent pas se fier uniquement à leur expertise fiscale pour s’en sortir. Ils ont besoin de compétences supplémentaires – une compréhension des exigences légales mondiales et locales actuelles, des connaissances de base sur la technologie et SAP , ainsi que la capacité de travailler avec des services informatiques et des consultants SAP externes.

Il en est de même pour l’informatique. Une équipe informatique peut avoir une connaissance approfondie de la technologie et des systèmes ERP comme SAP, mais peut-elle comprendre ce qui est exigé par les autorités fiscales sans connaître la législation et la réglementation fiscales ? Les gouvernements soucieux de la conformité fiscale numérique veulent des preuves de chaque transaction effectuée, non seulement dans les systèmes financiers et comptables, mais aussi dans les transactions de vente et d’achat, les mouvements de stock et les rapports sur les actifs. L’étendue des informations requises dans les rapports SAF-T le met en évidence.

Sous-traitez la conformité B2G à un spécialiste

Étant donné que la communication et la collaboration sont des facteurs si importants dans un projet de conformité, tout problème rencontré doit être traité comme un signal d’alarme clair pour revoir le profil de compétences de ces départements. Tout cela prend du temps, le perfectionnement et la reconversion ne peuvent pas se faire du jour au lendemain et il y a d’autres contraintes à prendre en compte.

Une solution pratique consiste à travailler avec un spécialiste B2G expérimenté pour aider votre organisation à acquérir ces compétences en forme de T, mais sur une base externalisée. Un partenaire qui peut combler le fossé entre vos principales parties prenantes dans la gestion fiscale, alléger votre fardeau de conformité fiscale, améliorer la collaboration, créer une synergie entre vos équipes informatiques et fiscales et, en fin de compte, protéger votre réputation.

Contactez-nous pour en savoir plus sur les services de B2G Officer.