Vor ein paar Monaten berichteten unsere Experten für Steuerkonformität, dass das dänische Buchführungsgesetz im Jahr 2024 in Kraft treten soll. Es zielt darauf ab, die Steuerkonformität zu stärken, die Transparenz der Finanzberichterstattung zu erhöhen, um Steuerbetrug zu bekämpfen usw. in Dänemark. Das Buchführungsgesetz, das im April 2024 in Kraft tritt, enthält neue Aktualisierungen für Unternehmen. Sie fragen sich, welche das sind? Hier ist ein umfassender Blog für Sie. Lesen Sie weiter!

Inhaltsübersicht

Einführung

Vorbei sind die Zeiten, in denen man stundenlang Daten in das System eingeben oder manuell nach Fehlern in den Daten suchen musste. Heute leben wir in einem Zeitalter, in dem Automatisierung und Digitalisierung die Geschäftsabläufe viel einfacher, effektiver und nahtloser gemacht haben. Darüber hinaus ist es angesichts der zunehmenden Bedeutung von Umweltinitiativen und Nachhaltigkeit zu einer sozialen Verantwortung der Unternehmen geworden, verstärkt digitale Methoden anstelle von manuellen oder papiergebundenen Verfahren einzusetzen. Dies bringt uns zu den positiven Auswirkungen der elektronischen Rechnungsstellung und des elektronischen Berichtswesens – eine Lösung, die weltweit verbindlich vorgeschrieben wurde.

In der Tat war Dänemark einer der Vorreiter bei der Einführung der elektronischen Rechnungsstellung und schreibt seit 2005 die Verwendung elektronischer B2G-Rechnungen vor. Die dänische Steuerverwaltung hat die Verwendung elektronischer Rechnungen in Übereinstimmung mit der europäischen Norm EN 16931 und dem Vorschlag von VAT in the Digital Age (ViDA) stets gefördert. Und jetzt, nach den Plänen des neuen dänischen Buchführungsgesetzes, planen die Wirtschaftsbehörden in Dänemark, die elektronische Rechnungsstellung im B2B-Bereich in den nächsten Jahren schrittweise einzuführen.

Warum werden neue Regeln eingeführt?

Bevor wir uns mit den Feinheiten des neuen Buchführungsgesetzes befassen, lassen Sie uns darüber sprechen, warum diese Regeln eingeführt werden.

Eine breite politische Mehrheit in Dänemark hat sich im Jahr 2021 auf ein Reformpaket für die Wirtschaft des Landes geeinigt. Interessanterweise besteht das Hauptziel dieses Reformpakets darin, die Bemühungen zur Verhinderung und Bekämpfung von Betrug zu verstärken und gleichzeitig die Erfüllung der Buchführungspflicht für Organisationen zu erleichtern. Folglich umfasst das neue Reformpaket in der vorgeschlagenen Form zwei Hauptinitiativen, die Organisationen mit Sitz oder Tätigkeit in Dänemark beachten müssen –

- Ein geändertes dänisches Gesetz über Jahresabschlüsse, das Änderungen an der Prüfungspflicht vornimmt.

- Ein neues dänisches Buchführungsgesetz

Was ist das dänische Buchführungsgesetz?

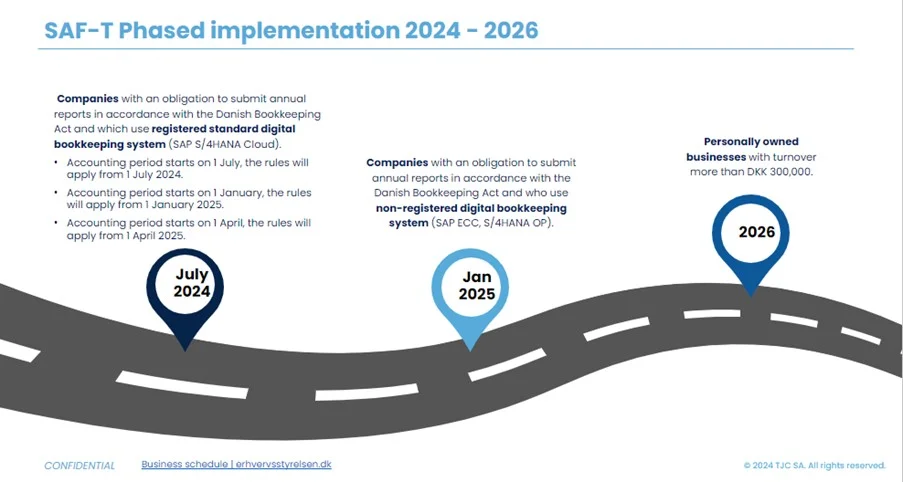

Das Buchführungsgesetzbekannt als Bogføringsloven, ist ein dänisches Gesetz, das die Grundsätze und Anforderungen für alle digitalen Buchhaltungs- und Rechnungslegungspraktiken in Dänemark regelt. Einer der wichtigsten Aspekte dieses Gesetzes ist, dass alle Organisationen bis zum 1. Januar 2026 zwingend eine digitale Berichterstattung einführen müssen. Darüber hinaus legt das Gesetz, wie bereits erwähnt, auch die Grundlagen und Anforderungen für die Einführung der elektronischen Rechnungsstellung für alle B2B-Transaktionen fest.

Letzte Aktualisierung des dänischen Buchführungsgesetzes

Ab März 2024 gibt es eine neue Durchführungsverordnung zu den Anforderungen für nicht registrierte Systeme, die am 1. Januar 2025 in Kraft treten soll. Hier sind die Abschnitte der neuen Verordnung, die Sie kennen müssen –

Für wen gilt die Durchführungsverordnung?

Die neue Durchführungsverordnung gilt für Organisationen, die unter § 16 (1) des Buchführungsgesetzes fallen und ein digitales Buchführungssystem gemäß § 16 (2) (2) des Gesetzes verwenden. Die Verordnung gilt jedoch nur für die Funktionen, die sich auf die Buchhaltung der Organisation und deren Automatisierung beziehen und die eine digitale Buchhaltung erfordern; nicht für die Funktionen, die Teil eines digitalen Dienstes oder einer Software sind, einschließlich in Form von Modulen, Erweiterungen und Anwendungen. Die neue Durchführungsverordnung gilt auch nicht für andere digitale Systeme, die die Organisation nutzt, selbst wenn sie Daten an das digitale Buchhaltungssystem des Unternehmens liefern.

Anforderungen an das digitale Buchhaltungssystem der Organisation

Gemäß der neuesten Verordnung sind die Anforderungen an das digitale Buchhaltungssystem der Organisation wie folgt –

Die Organisation muss sicherstellen, dass das digitale Buchhaltungssystem Felder mit den folgenden Bedingungen für jede einzelne Transaktion umfasst –

- Das Transaktionsdatum, das das Zahlungsdatum, das Kaufdatum und so weiter enthalten muss

- Der Betrag der Transaktion

- Quittungsnummer

- Der Text der Transaktion

- Der Wechselkurs der Transaktion oder ein anderer Umrechnungsfaktor, wenn die Registrierung in einer anderen Währung als DKK erfolgt

Die Organisation muss sicherstellen, dass das digitale Buchhaltungssystem die folgenden Informationen für jede gebuchte Transaktion ausweist –

- Das Datum der Registrierung

- Die fortlaufende Nummer oder ID

- Die Initialen oder die Unterschrift oder etwas Ähnliches der Person oder des Programms, unter dem die Transaktion gebucht wurde

Gemäß der neuen Anordnung muss das Unternehmen sicherstellen, dass das digitale Buchhaltungssystem alle vorgenommenen Änderungen speichert und gleichzeitig dafür sorgt, dass die Benutzer keine im System gebuchten Transaktionen ändern, rückdatieren oder löschen können.

Die Organisation muss auch sicherstellen, dass das digitale Buchhaltungssystem die aufgezeichneten Transaktionsdokumente im Zusammenhang mit Käufen oder Verkäufen speichern kann, die die folgenden Informationen enthalten –

- Das Datum der Ausstellung der Transaktion

- Die Art des Angebots

- Der Transaktionsbetrag

- Die Angaben zum Absender und zum Empfänger – Name, Adresse und die CVR-Nummer oder die SE-Nummer

- Informationen über den Mehrwertsteuerbetrag

- Die Zahlungsinformationen

Beachten Sie, dass diese Anforderungen nicht für Kassenstreifen aus einem Verkaufsregistrierungssystem gelten. Das heißt, diese Anforderungen gelten nicht für Dokumente über aufgezeichnete Transaktionen, die in physischer Form vorliegen, oder für Dokumente, die im Zusammenhang mit Verkäufen oder Käufen von Waren und Dienstleistungen außerhalb der dänischen Grenzen empfangen werden.

Was sind die Anforderungen des dänischen Buchführungsgesetzes?

Die wichtigsten Systemanforderungen

Es gibt drei wesentliche Systemanforderungen gemäß dem dänischen Buchführungsgesetz die Organisationen beachten müssen –

- Das System muss die fortlaufenden Transaktionsregistrierungen der Organisation mit der Angabe der zu jeder Registrierung gehörenden Anhänge unterstützen. Darüber hinaus muss das System die sichere Aufbewahrung der Registrierungen und Anhänge für mindestens fünf Jahre unterstützen.

- Das System muss über angemessene technische und organisatorische IT-Sicherheitsmaßnahmen verfügen, die ein hohes Maß an Datenschutz in Bezug auf die Funktionen des digitalen Buchhaltungssystems gewährleisten, wie z. B. Benutzer- und Zugriffsverwaltung, automatische, mindestens wöchentliche Datensicherung für eine vollständige Datensicherung und Speicherung auf einem Server in einem Land innerhalb der EU oder des EWR

- Das System unterstützt den Abgleich der Buchhaltung des Unternehmens mit dem Bankkonto des Unternehmens.

- Das System muss die Automatisierung der Verwaltungsprozesse unterstützen, indem es die Buchhaltung nach dem öffentlichen Standardkontenplan ermöglicht und den automatischen Versand und Empfang von elektronischen Rechnungen über NemHandel im OIOUBL-Format für den nationalen Handel und im Peppol BIS-Format für den internationalen Handel über die Grenzen hinweg unterstützt.

- Das System muss die gemeinsame Nutzung von Daten unterstützen, indem es eine SAF-T-Datei generiert, wie sie von den Behörden definiert ist, in Übereinstimmung mit dem anwendbaren Standard, der auf der Website der dänischen Wirtschaftsbehörde www.erst.dk veröffentlicht ist .

Wie erfüllt man die technischen Anforderungen des Buchführungsgesetzes?

Der Prozess der standardisierten Kodierung über die öffentlichen Standardkontenpläne ist eine der Möglichkeiten, die technischen Anforderungen des dänischen Buchführungsgesetzes zu erfüllen. Dieser Prozess bezieht sich in der Regel auf die Automatisierung des Buchhaltungssystems und erleichtert den Unternehmen den Datenaustausch mit den Behörden. Einige Punkte zur Erfüllung der technischen Anforderungen des Buchführungsgesetzes wären –

- Empfang von Rechnungen direkt im Buchhaltungssystem oder über Dritte

- Unterstützung der MwSt.-Berichterstattung, da ViDA in den Städten im Gespräch war.

Einer der wichtigsten Faktoren, der Organisationen helfen kann, die technischen Anforderungen des Gesetzes zu erfüllen, ist jedoch die Verwendung der Standard Audit File for Tax, allgemein bekannt als SAF-T.

Nutzen Sie die Vorteile von SAF-T für Ihr Unternehmen

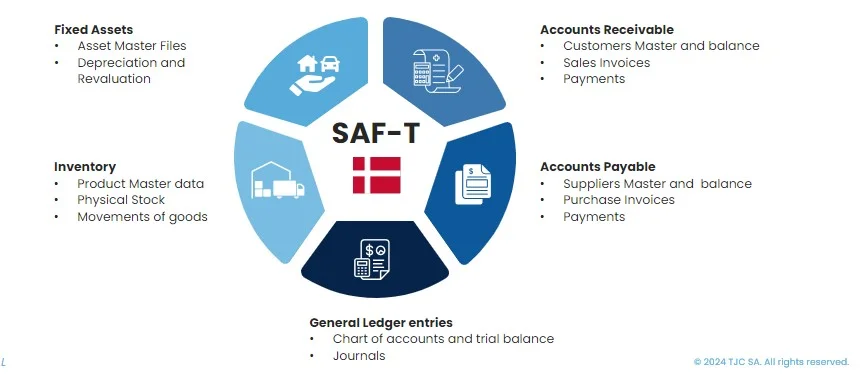

Die Standard Audit File for Tax, kurz SAF-T, ist Teil des dänischen Buchführungsgesetzes, das eine einfache und sichere Möglichkeit für Unternehmen vorsieht, ihre Buchführungsdaten auszutauschen. Mit SAF-T will die dänische Regierung nicht nur die Einhaltung der Steuervorschriften verbessern, sondern auch die Transparenz der Finanzberichterstattung erhöhen, um Steuerbetrug zu bekämpfen.

Um es kurz zu machen: Das Standard Audit File for Tax ist ein internationaler Standard, der den elektronischen Austausch zuverlässiger Buchhaltungsdaten von Unternehmen mit den nationalen Steuerbehörden oder externen Prüfern ermöglicht. SAF-T wurde in mehreren Ländern eingeführt. Portugal war das erste Land, das den Standard 2008 übernommen hat. Im Laufe der Jahre wurde der Standard in den europäischen Ländern zunehmend bevorzugt, um Steuererklärungen effektiv elektronisch einzureichen. SAF-T wird von der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) definiert; SAFT-T Dänemark basiert auf der OCED-Version 2.

Was bekommen Sie mit SAF-T Dänemark?

Durch die Implementierung von SAF-T Denmark als Teil Ihrer Buchhaltung können Sie Vorteile erzielen wie –

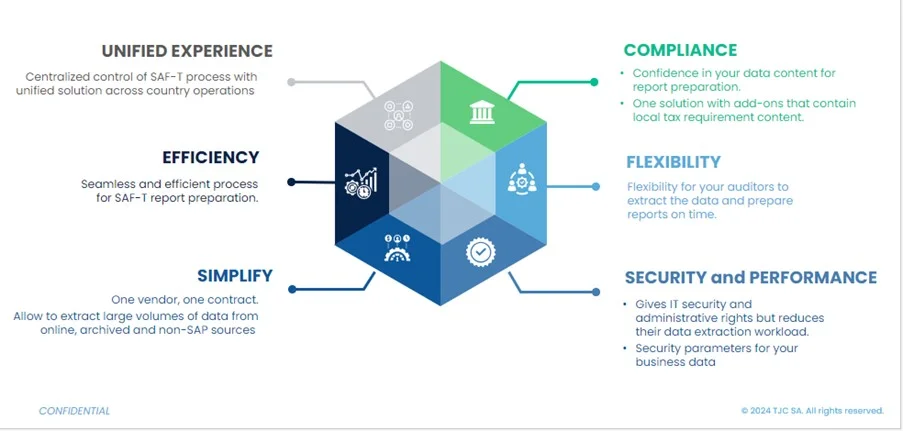

SAF-T ist zwar eine tadellose Lösung, um den genauen elektronischen Austausch von Steuerdaten und mehr zu gewährleisten, aber die Implementierung dieser Lösung erfordert Fachwissen. Die TJC Group unterstützt Sie unter anderem auch bei der Implementierung von SAF-T, unabhängig vom Land innerhalb der EU. Wenn Sie sich für die Implementierung von SAF-T mit uns zusammentun, profitieren Sie von einer Fülle von Vorteilen wie

Neben der SAF-T-Implementierung erweitern wir unser Fachwissen auch in den Bereichen elektronische Rechnungsstellung und elektronisches Berichtswesen mit SAP Document and Reporting Compliance (SAP DRC), SAP-Datenarchivierung, Stilllegung von Altsystemen und mehr. Kontaktieren Sie uns noch heute, um mehr zu erfahren!

Häufig gestellte Fragen

Gibt es Änderungen in den SAP S/4HANA-Editionen für das Buchhaltungssystem?

Antwort: Ursprünglich war man davon ausgegangen, dass die SAP S/4HANA Cloud sowohl für die Public als auch für die Private Edition die Anforderungen an ein digitales Standard-Cloud-Buchhaltungssystem erfüllt. Aufgrund einer rechtlichen Analyse und einer Klarstellung der dänischen Wirtschaftsbehörden zur Definition ihres Systems im Rahmen des Buchhaltungsgesetzes hat SAP beschlossen, die Anwendung von S/4HANA-Produkten zu stoppen, um ab dem 1. Januar 2024 auf der Liste der registrierten digitalen Standard-Buchhaltungssysteme zu stehen.

Was ist mit den SAP-Produkten, die Sie vor Ort einsetzen?

Antwort: Produkte wie S/4HANA on-premises sowie SAP ECC erfüllen nicht die von der dänischen Wirtschaftsbehörde definierten Anforderungen an Cloud- oder hybride digitale Standards. Daher werden sie als eher kundenspezifische Systeme betrachtet, die unter das nicht registrierte Buchhaltungssystem fallen. Die Anforderungen an nicht-registrierte Systeme gemäß dem dänischen Buchführungsgesetz werden voraussichtlich ab dem 1. Januar 2025 gültig sein.

Sind alle Organisationen in Dänemark verpflichtet, ab 2024 ein registriertes digitales Standardbuchhaltungssystem zu haben?

Antwort: Überraschenderweise, nein! Sie sind nicht verpflichtet, ab 2024 ein registriertes digitales Standardbuchhaltungssystem zu haben. Organisationen können nicht registrierte Systeme verwenden, sofern sie den Vorschriften des dänischen Buchführungsgesetzes entsprechen. Allerdings müssen Organisationen auf Anfrage jederzeit eine genaue Dokumentation vorlegen, aus der hervorgeht, dass ihre Lösungen die Anforderungen an ein nicht registriertes System erfüllen.