Inhaltsübersicht

- Einführung

- Was ist E-Invoicing?

- Was ist E-Reporting?

- Die Vorteile von E-Invoicing und E-Reporting zusammenführen

- Triebkräfte der elektronischen Rechnungsstellung in Europa

- Wie wird die elektronische Rechnungsstellung weltweit eingesetzt?

- Die verschiedenen Formate für die elektronische Rechnungsstellung und die elektronische Berichterstattung (E-Reporting)

- Welche sind die verschiedenen Kanäle für die elektronische Rechnungsstellung?

- Welche verschiedenen Modelle gibt es für die kontinuierliche Transaktionskontrolle (CTC)?

- Die wichtigsten Vorteile von E-Invoicing und E-Reporting

- 1. Höhere Produktivität und Automatisierung

- 2. Senkung der Kosten für die Rechnungsbearbeitung

- 3. IncErhöhte Genauigkeit

- 4. Höhere Konformität

- 5. Hilft den Käufern

- 6. IDetaillierte Einblicke in Ausgaben und Ersparnisse

- 7. Verringert die Gefahr der Steuerhinterziehung

- 8. Ermöglicht Interoperabilität

- 9. Grüne Initiative

- Wie können sich Organisationen auf das Mandat für die elektronische Rechnungsstellung vorbereiten?

- Herausforderungen der elektronischen Rechnungsstellung und der elektronischen Berichterstattung

- SAP DRC für die elektronische Rechnungsstellung und die elektronische Berichterstattung

- Hauptmerkmale von SAP DRC

- Vorteile der Integration von SAP DRC für die elektronisches Rechnungsstellung und Berichterstattung

- Wählen Sie TJC Group als Ihren Partner für SAP DRC

- Die Methodik von TJC Group für die Einführung von SAP DRC

- Wodurch hebt sich TJC Group von den anderen ab?

- Länder, die SAP DRC unterstützen

- Schlussfolgerung

- Zusätzliche Ressourcen für die elektronische Rechnungsstellung

Einführung

Das Konzept der elektronischen Rechnungsstellung und der elektronischen Berichterstattung ist nicht neu. Seine Bedeutung hat jedoch in den letzten Jahren exponentiell zugenommen. Aber warum hat sich dieses Konzept vervielfacht? Hierfür gibt es mehrere Gründe – unter anderem die Minimierung des Compliance-Risikos und die Nachhaltigkeit. Außerdem wirkte die COVID-19-Pandemie wie ein Katalysator, der digitale Technologien wie die elektronische Rechnungsstellung (E-Invoicing) und die elektronische Berichterstattung (E-Reporting) vorantrieb. Mit E-Invoicing und E-Reporting ist eine Echtzeit-Berichterstattung über die Geschäftsaktivitäten möglich, was eine Notwendigkeit in der End-to-End-Steuerverwaltungslandschaft ist. Lesen Sie diesen ausführlichen Artikel, um die Feinheiten von E-Invoicing und E-Reporting zu verstehen und zu erfahren, wie SAP Document and Reporting Compliance (SAP DRC) den Weg in die Zukunft weist.

Was ist E-Invoicing?

Einfach ausgedrückt, ist die elektronische Rechnungsstellung oder E-Invoicing eine Form der elektronischen Rechnungsstellung zwischen einem Lieferanten und einem Käufer. Die Rechnung enthält dieselben Informationen wie eine Papierrechnung, d. h. Bestellung, Einzelposten, Kaufbetrag, Gutschriften usw. Dabei ist jedoch zu beachten, dass sich eine elektronische Rechnung von einer digitalen Rechnung unterscheidet. Während digitale Rechnungen lediglich PDF-Dateien oder gescannte Dokumente von Papierrechnungen sind, handelt es sich bei elektronischen Rechnungen um Dateien mit strukturierten Daten, die von Buchhaltungs- und ERP-Systemen automatisch ausgetauscht und verarbeitet werden.

„Die E-Invoicing-Lösung trägt zu einem nahtlosen Betrieb bei, da die Rechnungen in wenigen Sekunden direkt in das ERP-System des Kunden übertragen werden können. Die elektronische Rechnungsstellung hat sich weltweit immer mehr verbreitet, und immer mehr Länder planen, sie einzuführen, um die Prozesse in ihren Finanzabteilungen zu automatisieren und Kosten zu sparen.“

In jüngster Zeit haben jedoch die Regierungen mehrerer Länder (Italien, Frankreich, Spanien, Polen, … ) damit begonnen, die elektronische Rechnungsstellung für Unternehmen aller Größenordnungen vorzuschreiben. Obwohl PEPPOL als globaler Standard angesehen werden könnte, da viele außereuropäische Länder es im B2B-Bereich weithin verwenden, besagt das Mandat im Allgemeinen, dass Unternehmen Rechnungen elektronisch an andere Unternehmen und an die Steuerbehörden übermitteln müssen. Die technische Umsetzung, die geforderten Formate und andere Faktoren sind jedoch von Land zu Land unterschiedlich und können sich noch ändern. Lesen Sie weiter, um mehr darüber zu erfahren.

Was ist E-Reporting?

Die elektronische Meldung oder E-Reporting ist ein Verfahren, bei dem Verkäufer die Mehrwertsteuerdaten elektronisch direkt an die Steuerbehörden übermitteln. Einige wenige Länder (z. B. Spanien mit dem SII System) verlangen jedoch, dass der Käufer die MwSt.-Rechnungsumsätze übermittelt; daher sind in Frankreich für die elektronische Meldung einige spezifische Umsätze wie Selbstfakturierung, innergemeinschaftliche Erwerbe usw. erforderlich.

E-Reporting wird auch als Echtzeit-Berichterstattung bezeichnet, da die Übermittlung der Daten in Echtzeit oder nahezu in Echtzeit erfolgt.

Die elektronische Meldepflicht ermöglicht den Steuerbehörden eine bessere Schätzung der MwSt-Informationen, die Verfolgung von Leistungen und Trends in der Wirtschaft, die frühzeitige Aufdeckung von Unstimmigkeiten, Fehlern und Betrug und vieles mehr. Obwohl eine elektronische Meldepflicht wahrscheinlich mit einem Mandat für die elektronische Rechnungsstellung verknüpft ist, kann sie auch für sich allein stehen.

Außerdem kann die elektronische Meldung je nach Art der Transaktion variieren. In den meisten Fällen handelt es sich um ein zentralisiertes Modell, bei dem die Unternehmen ihre Transaktionen an die Plattform der Steuerbehörden übermitteln. Einige Länder wie Frankreich verwenden jedoch ein dezentralisiertes Modell, das es den Unternehmen ermöglicht, entweder eine öffentliche oder eine private Dematerialisierungsplattform zu wählen; durch die weitere Nutzung ihrer derzeitigen Plattform können die Unternehmen ihre Reinvestitionskosten minimieren. Dies hilft sowohl den Lieferanten als auch den Käufern, den E-Invoicing-Prozess ohne Zwischenschaltung von Dritten abzuschließen, während sie nur die erforderlichen Daten an die Steuerbehörden des Landes übermitteln müssen.

Der elektronische Meldefluss umfasst die Aufzeichnungen aller Phasen, die die Informationen durchlaufen – vom Empfang durch die spezifische Dematerialisierungsplattform bis zur Meldung an die nationale Plattform. Er hilft bei der umfassenden Überwachung des Lebenszyklus der Meldungsübertragungen. Im Allgemeinen wird empfohlen, die folgenden Status zu verfolgen:

- Von der Plattform empfangene Daten

- Von der Plattform akzeptierte Daten

- Teilweise akzeptierte Daten

- Abgelehnte Daten.

Die Vorteile von E-Invoicing und E-Reporting zusammenführen

Rechnungen sind die Hauptinformationsquelle für die Mehrwertsteuer und geschäftliche Aktivitäten. Daher wird die elektronische Berichterstattung organisch zu einer Erweiterung der elektronischen Rechnungsstellung. Mehrere Länder in Europa und Lateinamerika haben die Anforderungen an die elektronische Rechnungsstellung und die elektronische Berichterstattung in einem Mandat zusammengefasst. Auch hier sind die Umsetzungen von Region zu Region unterschiedlich, aber das Prinzip ist ähnlich.

In einigen Ländern gibt es ein Vorabklärungsmodell, bei dem Lieferanten die Rechnungen zunächst den Steuerbehörden vorlegen müssen. Nach der Genehmigung durch die Steuerbehörden können die Rechnungen an die Käufer weitergeleitet werden . In Europa wird das zentralisierte Vorabklärungsmodell beispielsweise in Italien, Rumänien und Polen angewandt. Da die Vorabklärung wird in den ViDA (“VAT in the Digital Age” initiative) DRR (“Digital reporting requirement”) nicht akzeptiert wird, ist eine Konvergenz mit ViDA in diesen Ländern zu erwarten.

Durch die Verschmelzung von E-Invoicing und E-Reporting wird der Prozess des Austauschs von Rechnungsdaten zwischen Lieferanten und Käufern gestrafft und gleichzeitig können die Steuerbehörden die dringend benötigten Mehrwertsteuerinformationen in Echtzeit abrufen.

Triebkräfte der elektronischen Rechnungsstellung in Europa

Die letzten drei Jahre – vor allem das Jahr 2020 – waren aufgrund der weltweiten Pandemie ein schwieriges Jahr. Die Welt wurde unbeständiger, unsicherer, komplexer und unklarer als zuvor, und die Landschaft der Steuerkonformität bildete da keine Ausnahme.

Im Jahr 2021 kam es jedoch zu einer Erholung der Einnahmen und der Steuerschuld, die das Niveau vor der Pandemie übertraf. In den letzten beiden Jahren hat sich die Lücke bei der Einhaltung der MwSt-Vorschriften deutlich verringert: 2020 ging sie um einen Prozentpunkt zurück, 2021 betrug sie 4,3 Prozentpunkte. Dennoch wird die geschätzte Befolgungslücke im Jahr 2021 auf 61 Mrd. EUR oder 5,3 % der gesamten Mehrwertsteuerschuld (VTTL) ansteigen.

Auf der Ebene der Mitgliedstaaten gab es im Jahr 2021 erhebliche, wenn auch turbulente Veränderungen im Vergleich zum Vorjahr. Im Vergleich zu 2020 reichten die Veränderungen von einem Rückgang um 10,7 Prozentpunkte bis zu einem Anstieg um 0,7 Prozentpunkte. Dennoch stieg die Einhaltung der MwSt-Vorschriften insgesamt nur in zwei EU-27-Mitgliedstaaten, nämlich in Dänemark (0,7 Prozentpunkte) und Schweden (0,2 Prozentpunkte).

Am stärksten verringerte sich die Mehrwertsteuerlücke in Zypern (-9,2 Prozentpunkte), Italien (-10,7 Prozentpunkte), Polen (-7,8 Prozentpunkte), Belgien (-6,7 Prozentpunkte) und Irland (-6,0 Prozentpunkte).

Die geringsten MwSt-Lücken wiesen die Niederlande (-0,2 Prozentpunkte), Finnland (0,4 %), Spanien (0,8 %) und Estland (1,4 %) auf. Im Allgemeinen sind negative Schätzungen nicht möglich. In Mitgliedstaaten, in denen die Nichteinhaltung bereits gering ist, können jedoch aufgrund von statistischen und Messfehlern negative Werte auftreten. Folglich befinden sich auf der anderen Seite der Rangliste Rumänien (36,7%), Malta (25,7%), Griechenland (17,8%) und Litauen (14,5%).

Die nominal größten Lücken wurden für Frankreich (9,5 Mrd. EUR) und Rumänien (9,0 Mrd. EUR) geschätzt. Weitere Informationen finden Sie unter https://taxation-customs.ec.europa.eu/taxation-1/value-added-tax-vat/vat-gap_en!

Warum entstehen diese Lücke und welche sind die treibenden Faktoren, die sie erklären? Die Gründe sind einfach:

- Betrug und Steuerhinterziehung

- Schlechte Verwaltung

- Unternehmensinsolvenz

- Unternehmensinsolvenz

- Gesetzliche Steueroptimierung.

Wie können die Steuerbehörden die Lücken denn verringern? Die Durchsetzung der steuerlichen Anforderungen ist der Ausgangspunkt. Die Einführung von SAF-T hat Polen geholfen, die Mehrwertsteuerlücke zwischen 2015 und 2021 von 24,7 % auf 3,3 % zu verringern. Doch selbst bei Nachprüfungsmodellen wie SAF-T müssen die Steuerbehörden bis zum Ende des Monats oder eines festgelegten Steuerprüfungszeitraums warten, um auf die Daten der Steuerpflichtigen zuzugreifen und sie zu prüfen. Mit der elektronischen Rechnungsstellung verfügen die Steuerbehörden jedoch nahezu in Echtzeit (1 bis 4 Arbeitstage) über eine Kopie der Steuerzahlerdaten, was den Prozess wesentlich effizienter macht. Die E-Invoicing-Lösung bietet den ultimativen Ansatz, da die Rechnungen vor der Ausstellung an die Kunden von der Steuerverwaltung vorab genehmigt werden müssen, wodurch potenzielle Einnahmeverluste vermieden werden. Die Echtzeit-Mehrwertsteuerberichterstattung hat es Spanien ermöglicht, die Mehrwertsteuerlücke erheblich zu verringern.

Im Laufe der Jahre hat sich die MwSt-Landschaft weiterentwickelt, und mit der „Mehrwertsteuer im digitalen Zeitalter“ (ViDA) Initiative,soll das System modernisiert werden, um die Einhaltung der MwSt-Vorschriften für Unternehmen zu vereinfachen und grenzüberschreitende Transaktionen im elektronischen Handel zu erleichtern. ViDA ist das Bestreben der Europäischen Union, einen digital gestützten Binnenmarkt zu schaffen, in dem sowohl Verbraucher als auch Unternehmen effizienter und effektiver handeln können. Darüber hinaus kann die Mehrwertsteuer im digitalen Zeitalter auch dazu beitragen, die Mehrwertsteuerlücken zu verringern. Die Digitalisierung der Mehrwertsteuerbefolgung hilft, die Steuereinnahmen zu erhöhen und die Befolgung der Vorschriften zu verbessern – was diesen Ansatz politisch schmackhafter macht als eine Erhöhung der realisierten Steuern oder eine Erhöhung der Mehrwertsteuersätze.

Um mehr über ViDA zu erfahren, besuchen Sie unseren ausführlichen Blog hier: https://www.tjc-group.com/blogs/what-is-vat-in-the-digital-age-vida/

Wie wird die elektronische Rechnungsstellung weltweit eingesetzt?

Die elektronische Rechnungsstellung wurde erstmals 2008 in Brasilien mit der Einführung eines Modells für die elektronische Rechnungsfreigabe vorgeschrieben, bei dem die Steuerbehörde des Landes die Rechnung erhalten und freigeben muss, bevor der Lieferant sie ausstellen kann. Dieses Modell wurde später von den meisten lateinamerikanischen Ländern übernommen. In Europa war Italien daserste Land, das 2014 die elektronische Rechnungsstellung für B2G-Transaktionen vorschrieb, gefolgt von B2B- und B2C-Transaktionen im Jahr 2019 unter Verwendung der Plattform Sistema di Interscambio (SDL).

In Spanien wurde 2017 das SII-System zur Live-Rechnungsmeldung eingeführt, das die elektronische Übermittlung relevanter Mehrwertsteuerdaten für ausgestellte und erhaltene Rechnungen an die spanische Steuerbehörde (AEAT) vorschreibt. Das spanische SII gilt als System der „kontinuierlichen Transaktionskontrolle“. Ausserdem ist die Verwendung obligatorischer elektronischer Rechnungen für große Steuerzahler für Oktober 2025 vorgesehen, während sie für die übrigen Steuerzahler bis Oktober 2026 eingeführt werden soll.

Die elektronische Rechnungsstellung in Rumänien ist für Unternehmen für Januar 2024 geplant, während die elektronische Rechnungsstellung für B2G seit dem 1. Juli 2022 unter Verwendung des RO eFactură-Protokolls obligatorisch ist.

Polen hat strukturierte Rechnungen (KSEF) eingeführt, die gemäß der jüngsten Entscheidung der Europäischen Kommission ab Juli 2024 für Steuerzahler verbindlich sind.

Im Vereinigten Königreich ist dieelektronische Rechnungsstellung für B2G- oder B2B-Transaktionen nicht obligatorisch, außer im öffentlichen Gesundheitswesen, wo sie von der Steuerbehörde empfohlen wird.

In anderen Teilen der Welt haben Länder in Asien wie Singapur, als auch Österreich und Neuseeland PEPPOL übernommen und beschleunigen die Einführung der elektronischen Rechnungsstellung. Die Einführung der obligatorischen elektronischen Rechnungsstellung variiert je nach Land, rechtlichen Anforderungen und der Art der betroffenen Transaktionen. Es gibt kein weltweit einheitliches E-Invoicing-Modell oder elektronisches Rechnungsdokument. Die verschiedenen Modelle verwenden unterschiedliche Technologien, Infrastrukturen, Formate und Methoden für die Übertragung von Dokumenten, haben jedoch ein gemeinsames Ziel: die Verringerung des Mehrwertsteuerbetrugs und die Erhöhung der Steuereinnahmen.

Die verschiedenen Formate für die elektronische Rechnungsstellung und die elektronische Berichterstattung (E-Reporting)

Es gibt mehrere E-Invoicing-Standards. In der EU-Richtlinie 2014/55/EU über die elektronische Rechnungsstellung im öffentlichen Auftragswesen heißt es: „Es gibt mehrere globale, nationale, regionale und proprietäre Standards, von denen sich keiner durchsetzt und die meisten nicht miteinander interoperabel sind. Hier ist eine nicht erschöpfende Liste:

- UBL (Universal Business Language): UBL ist ein XML-basierter Standard für elektronische Rechnungen, der international weit verbreitet ist. Er ist als universelles Format für elektronische Geschäftsdokumente, einschließlich Rechnungen, konzipiert. UBL wird von vielen Regierungen und Organisationen wegen seiner Interoperabilität und Anpassungsfähigkeit anerkannt.

- EDI (Elektronischer Datenaustausch): EDI ist ein älteres, aber immer noch weit verbreitetes Format für die elektronische Rechnungsstellung, das den strukturierten Austausch von Daten in einem standardisierten Format zwischen Computersystemen beinhaltet. Es gibt verschiedene EDI-Standards, darunter EDIFACT und ANSI X12, die in verschiedenen Regionen verwendet werden.

- PEPPOL (Pan-European Public Procurement Online): PEPPOL ist ein Rahmenwerk zur Erleichterung elektronischer Beschaffungsprozesse in Europa, einschließlich Spezifikationen für elektronische Rechnungen. Organisationen des öffentlichen Sektors und ihre Lieferanten nutzen es für die grenzüberschreitende elektronische Rechnungsstellung innerhalb Europas.

- FatturaPA (Italienisches E-Invoicing-Format): Italien hat ein eigenes E-Invoicing-Format namens FatturaPA, das für Business-to-Government- (B2G) und Business-to-Business- (B2B) Transaktionen vorgeschrieben ist. Es basiert auf dem UBL-Standard, hat aber spezielle Anforderungen für das italienische Steuerwesen.

- ZUGFeRD (Zentrales Benutzerhandbuch des Forums für elektronische Rechnungsstellung in Deutschland): ZUGFeRD ist ein deutscher Standard für die elektronische Rechnungsstellung, der eine PDF-Datei mit einer XML-Datei kombiniert, die strukturierte Rechnungsdaten enthält, wodurch die elektronische Rechnungsstellung mit sowohl menschenlesbaren als auch maschinenlesbaren Formaten leichter zugänglich wird.

- Facturae (Spanisches E-Invoicing Format): Spanien verwendet für seine Anforderungen an die elektronische Rechnungsstellung das Facturae-Format, das auf dem UBL-Standard basiert und sowohl für B2G- als auch für B2B-Transaktionen verwendet wird.

- GSTN (Goods and Services Tax Network) in Indien: Indien hat im Rahmen der GST-Regelung ein spezielles E-Invoicing-Format eingeführt. Die elektronischen Rechnungen in Indien sind in Bezug auf die Datenelemente standardisiert und werden im JSON-Format erstellt.

- UBL PEPPOL BIS Billing 3.0: Hierbei handelt es sich um eine Erweiterung des UBL-Standards, der innerhalb des PEPPOL-Netzes für die grenzüberschreitende elektronische Rechnungsstellung in Europa allgemein verwendet wird.

- XML mit länderspezifischen Erweiterungen: Viele Länder verwenden XML-basierte Formate mit länderspezifischen Erweiterungen, um ihre besonderen rechtlichen und steuerlichen Anforderungen zu erfüllen. Diese Erweiterungen enthalten oft zusätzliche Datenfelder für steuerliche Details und andere gesetzliche Informationen.

- UN/CEFACT Cross-Industry Invoice (CII): Ein von den Vereinten Nationen unterstützter globaler Standard für die elektronische Rechnungsstellung, der in Europa und anderen Regionen weit verbreitet ist.

- Factur-X: Ein Format, das sowohl ein für den Menschen lesbares PDF als auch eine strukturierte XML-Rechnung kombiniert und hauptsächlich in Frankreich und Belgien verwendet wird.

Welche sind die verschiedenen Kanäle für die elektronische Rechnungsstellung?

Der Begriff „Rechnungskanal“ bezieht sich auf die Methode, mit der eine digitale Rechnung vom Absender zum Empfänger übertragen wird. Es sind verschiedene Kanäle verfügbar, darunter:

- Direkte Einreichung über Behördenportale: In vielen Ländern bieten die Steuerbehörden sichere Online-Portale oder -Plattformen an, auf denen Unternehmen elektronische Rechnungen direkt hochladen und einreichen können. Diese Portale sind in der Regel so konzipiert, dass sie elektronische Rechnungen in einem bestimmten Format oder einem standardisierten Schema akzeptieren.

- Interoperable E-Invoicing-Netze: Einige Länder haben interoperable E-Invoicing-Netze oder -Plattformen eingerichtet, die Unternehmen und Steuerbehörden miteinander verbinden. Diese Netzwerke ermöglichen es den Unternehmen, elektronische Rechnungen in einem standardisierten Format einzureichen, und die Steuerbehörden können auf die Daten elektronisch zugreifen. PEPPOL (Pan-European Public Procurement Online) ist ein Beispiel für ein solches Netzwerk, das in Europa genutzt wird.

- Integration mit Buchhaltungs-/ERP-Software: Unternehmen integrieren häufig ihre Buchhaltungs- oder ERP-Software (Enterprise Resource Planning) mit den Systemen der Steuerbehörden. Diese Integration ermöglicht die automatische Übermittlung elektronischer Rechnungen und zugehöriger Transaktionsdaten direkt an die Steuerbehörden in Echtzeit oder in bestimmten Abständen.

- Zertifizierte Dienstanbieter: In einigen Ländern müssen Unternehmen zertifizierte E-Invoicing-Dienstleister nutzen. Diese Anbieter stellen sicher, dass die elektronischen Rechnungen in Übereinstimmung mit den lokalen Vorschriften erstellt, übermittelt und gespeichert werden. Sie haben oft direkte Verbindungen zu den Steuerbehörden für die Einreichung.

- Elektronischer Datenaustausch (EDI): In Regionen, in denen EDI-Standards weit verbreitet sind, können Unternehmen EDI nutzen, um elektronische Rechnungen an die Steuerbehörden zu übermitteln. EDI-Nachrichten können direkt oder über Vermittler gesendet werden, die EDI-Dienste anbieten.

- Von der Regierung bereitgestellte Software: In einigen Ländern bieten die Steuerbehörden kostenlose oder subventionierte E-Invoicing-Software an, mit der Unternehmen elektronische Rechnungen im vorgeschriebenen Format erstellen und einreichen können.

Welche verschiedenen Modelle gibt es für die kontinuierliche Transaktionskontrolle (CTC)?

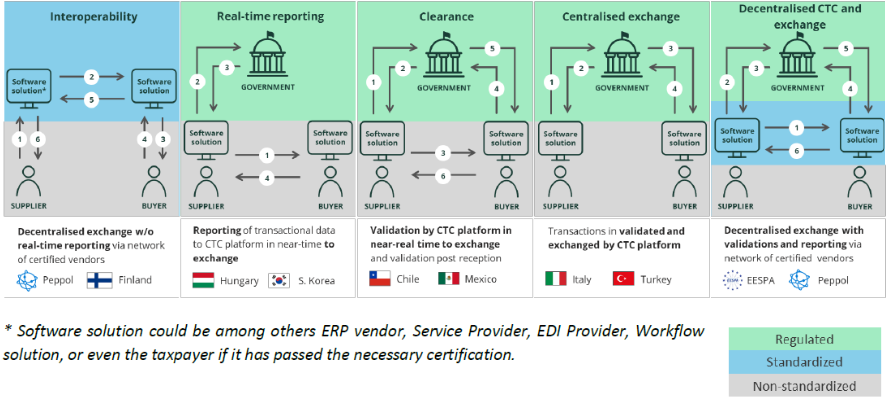

CTC-Modelle sind länderspezifisch und unterscheiden sich in der detaillierten Gestaltung und Umsetzung. Sie können entweder zentralisiert sein, d. h. die Lieferanten müssen ihre elektronischen Rechnungen über ein zentrales System der Steuerbehörde senden, oder dezentralisiert, d. h. die Lieferanten können ihren Käufern direkt elektronische Rechnungen ausstellen und gleichzeitig Berichtsdaten an die Steuerbehörde senden. Diese Modelle können anhand ihrer typischen Merkmale in große Kategorien eingeteilt werden:

- Interoperabilitätsmodell

- Echtzeit-Rechnungsbericht-Modell

- Räumungsmodell

- Zentralisiertes Austauschmodell

- DCTCE (Dynamic Control Tax Collection Environment).

Eine Übersicht über den Transaktionsablauf finden Sie in dem nachstehenden Piktogramm.

Die wichtigsten Vorteile von E-Invoicing und E-Reporting

Jetzt wissen wir, warum die Zusammenlegung von elektronischer Rechnungsstellung und elektronischem Berichtswesen sowohl für Lieferanten und Käufer als auch für die Regierung eine Win-Win-Situation darstellt. Aber welche sind die wichtigsten Vorteile, die die Mandate mit sich bringen?

Hinweis für den Leser: Diese Vorteile sind kumulativ, unabhängig von der Region.

1. Höhere Produktivität und Automatisierung

Einer der wichtigsten Vorteile der elektronischen Rechnungsstellung und der elektronischen Berichterstattung besteht darin, dass sie die Produktivität und die Automatisierung erhöhen. Elektronische Rechnungen sind leicht zu genehmigen und zu bezahlen, was eine maximale Effizienz ermöglicht. Da weniger Zeit für die manuelle Eingabe von Rechnungsdaten und die Verfolgung der Zahlungen aufgewendet werden muss, können sich die Kunden (sowohl Lieferanten als auch Käufer) stärker auf höherwertige Aktivitäten konzentrieren, was direkt zum Wachstum der Rendite ihres Unternehmens beiträgt.

2. Senkung der Kosten für die Rechnungsbearbeitung

Papierrechnungen erfordern hohe Material-, Arbeits-, Druck- und Portokosten (selbst wenn digitale PDFs verwendet werden, ist die manuelle Arbeit zeitaufwändig). Mit Hilfe der elektronischen Rechnungsstellung wird der Prozess automatisiert und gleichzeitig werden alle physischen Aspekte eliminiert, wodurch die Kosten für die Rechnungsstellung insgesamt gesenkt werden. Dies hilft den Buchhaltungsteams, Teamarbeit einzusparen, während sie sich auf strategischere Aufgaben konzentrieren können.

3. IncErhöhte Genauigkeit

Im Rahmen des elektronischen Rechnungsstellungs- und Berichterstattungssystems werden weniger Fehler bei der Dateneingabe gemacht, was zu mehr Genauigkeit führt. Dies ist auf die verbesserte Transparenz und die lückenlose Verfolgung zurückzuführen. Abgesehen davon können die Kunden auch Genehmigungen, Rechnungsvalidierung und Zahlungen in Echtzeit verfolgen. Dies verringert die Gefahr von Fehlern, die sonst manuell gemacht werden, wie z. B. ungenaue Daten, überhöhte Zahlungen, doppelte Zahlungen usw. Darüber hinaus ermöglicht die Umsetzung von E-Invoicing- und E-Reporting-Mandaten auch einen geschlossenen Prüfpfad, der die Nachverfolgung und Abrechnung vereinfacht.

4. Höhere Konformität

Ein großer Vorteil der elektronischen Rechnungsstellung und der elektronischen Berichterstattung besteht darin, dass sie mehr als nur ein Mandat sind. Sie ermöglichen es den Kunden, mit Leichtigkeit ein höheres Maß an Compliance zu erreichen. Tatsächlich wird die elektronische Rechnungsstellung und die elektronische Berichterstattung für die Einhaltung von Vorschriften, wie den Normen in Europa und asiatischen Ländern wie Singapur, erforderlich.

5. Hilft den Käufern

Sobald die elektronischen Rechnungen zur Authentifizierung auf das Behördenportal hochgeladen sind, werden sie dem jeweiligen Käufer mitgeteilt, der dann die Bestellung mit der elektronischen Rechnung abgleichen kann. Darüber hinaus hat der Käufer die Möglichkeit, die elektronische Rechnung in Echtzeit zu akzeptieren oder abzulehnen.

6. IDetaillierte Einblicke in Ausgaben und Ersparnisse

Ein weiterer Vorteil der elektronischen Rechnungsstellung: Sie ermöglicht es den Kunden, ihre Ausgaben und Einsparungen effizient zu verfolgen. Im Wesentlichen ermöglicht dies den Beschaffungs- und Führungsteams, strategische Einblicke in ihre Kostenstellen zu erhalten und gleichzeitig Möglichkeiten für weitere Einsparungen zu ermitteln. Die verfügbaren Daten ermöglichen eine bessere und fundiertere Entscheidungsfindung, was sowohl Zeit als auch Ressourcen spart.

7. Verringert die Gefahr der Steuerhinterziehung

Der Echtzeit-Zugriff auf die Daten hilft, die Gefahr von Rechnungsmanipulationen einzudämmen, da die Rechnungen erstellt werden, bevor eine Transaktion durchgeführt wird. Außerdem wird die Zahl der gefälschten Rechnungen verringert, und da die Angaben zur Vorsteuergutschrift und zur Ausgangssteuer leicht verfügbar sind, können die Steuerbehörden gefälschte Eingaben bequem nachverfolgen.

8. Ermöglicht Interoperabilität

Da elektronische Rechnungen in einem standardisierten Format erstellt werden, können die von einer Software erstellten Rechnungen von verschiedenen Softwaretypen gelesen werden, was eine Interoperabilität ermöglicht.

9. Grüne Initiative

Grüne Lösungen sind das Gebot der Stunde, und die elektronische Rechnungsstellung und die elektronische Berichterstattung tragen dazu bei. Sie machen Papierrechnungen überflüssig, tragen zur Energieeffizienz bei und verringern die Verschwendung und die Kosten innerhalb der Lieferkettenprozesse.

Wie können sich Organisationen auf das Mandat für die elektronische Rechnungsstellung vorbereiten?

Die Digitalisierung der Rechnungsstellung hat Auswirkungen auf den täglichen Geschäftsbetrieb, die Finanzsysteme, die Verwaltung der Stammdaten und die Arbeit des Einzelnen. Um diese Auswirkungen zu verstehen, ist eine anfängliche Analyse der bestehenden Situation während der Umsetzung unerlässlich. Sie hilft, nicht standardisierte Prozesse und spezifische Systeminformationseinstellungen zu identifizieren. Ein klarer Überblick über jedes Szenario der transaktionalen Rechnungsstellung ist für die erfolgreiche Digitalisierung von Rechnungen entscheidend.

Dies kann durch Scoping-Untersuchungen erreicht werden, die dazu beitragen, die wichtigsten Herausforderungen für den Steuerzahler, einschließlich Daten, Prozesse und Technologie, anzugehen.

Im Rahmen des Projekt-Scopings werden die Quelle der Rechnungsdaten, die Verfügbarkeit der erforderlichen Daten, die Buchungsvorgänge, die Art des Rechnungsbelegs, der Rechnungsstellungsprozess, die beteiligten Akteure und die Einstellungen im ERP-System für die Rechnungserstellung ermittelt.

Ein klarer Überblick über die bestehenden Szenarien stellt sicher, dass der Betrieb nicht unterbrochen wird und die Steuervorschriften eingehalten werden.

Herausforderungen der elektronischen Rechnungsstellung und der elektronischen Berichterstattung

Während die elektronische Rechnungsstellung und die elektronische Berichterstattung die Geschäftsabläufe in Bezug auf die Steuervorschriften rationalisieren, gibt es einige Herausforderungen, denen sich Unternehmen stellen müssen.

Einhaltung von Gesetzen und Vorschriften in verschiedenen Ländern

Obwohl die elektronische Rechnungsstellung und die elektronische Berichterstattung weltweit eingeführt werden, fehlt noch immer ein universeller Ansatz, was den Prozess für international tätige Unternehmen recht komplex macht.

Der Grund dafür ist, dass jedes Land seine eigenen Steuergesetze hat und die Einhaltung dieser Gesetze mühsam sein kann. Die Länder haben spezifische Vorschriften für die elektronische Rechnungsstellung, darunter Rechnungsformate, Datenaufbewahrungsfristen, digitale Signaturen und Authentifizierungsmethoden. Sich mit diesen Vorschriften vertraut zu machen, ist ein Ausweg, aber ist es auch die effektivste Lösung für diese Herausforderung?

Komplikationen bei der Integration der ERP-Systeme

Die Unternehmen müssen ihre ERP-Systeme mit maßgeschneiderten APIs integrieren, die der Struktur der elektronischen Rechnungsstellung und der elektronischen Berichterstattung entsprechen.

Die API-Integration kann jedoch eine Herausforderung sein. Viele Unternehmen verwenden in ihren verschiedenen Abteilungen oder Niederlassungen unterschiedliche ERP-Systeme oder Abrechnungssysteme. Die Integration dieser verschiedenen Systeme kann aufgrund von Unterschieden in den Datenstrukturen, Kommunikationsprotokollen, Technologien und Versionen eine Herausforderung darstellen. Unter Umständen müssen Daten umgewandelt, zugeordnet oder bereinigt werden, um Kompatibilität und genauen Informationsaustausch zu gewährleisten.

Integrität der Daten

Bei der elektronischen Rechnungsstellung und Berichterstattung ist die Wahrung der Datengenauigkeit und -integrität von entscheidender Bedeutung. Die Daten gehen direkt an die staatlichen Behörden, und Unstimmigkeiten können zu Strafen führen.

Die Implementierung robuster Datenvalidierungstechniken, die Verwendung digitaler Signaturen und anderer Authentifizierungsmethoden kann vor Betrug und Manipulationen schützen – aber in welchem Umfang?

Systemsicherheit

Die elektronische Rechnungsstellung und Berichterstattung ist ein Schritt, den die Regierungen weltweit unternommen haben, um die Steuersysteme zu erleichtern. Es wurde jedoch festgestellt, dass es einige System-Sicherheitsprobleme gibt, die möglicherweise auf veraltete Technologien oder Systeme zurückzuführen sind.

In Anbetracht der bevorstehenden Aktualisierungen müssen Unternehmen unbedingt einen nachhaltigeren und zentralisierten Ansatz verfolgen, um diese Sicherheitsprobleme zu vermeiden und gleichzeitig die sich ständig ändernden Trends zu bewältigen.

Komplikationen beim Abgleich von elektronischen Rechnungen und Mehrwertsteuererklärungen

Ein Szenario tritt auf, wenn Unternehmen nach dem Hochladen der Rechnung in das E-Invoicing-Portal die E-Invoice-Daten abstimmen müssen.

Obwohl dies automatisch geschehen sollte, wurde festgestellt, dass die Benutzer die Hilfe eines Tools oder Dienstprogramms benötigen, um dies abzustimmen – was wiederum eine Herausforderung auf höherer Ebene sein kann.

Auswirkungen auf den Cashflow

Der Cashflow ist für jede Organisation von größter Bedeutung. Bei der elektronischen Rechnungsstellung und der elektronischen Berichterstattung stellt sich jedoch oft die Frage: Was ist, wenn der elektronische Rechnungsfluss langsam ist?

Ein ineffizientes E-Invoicing-System kann zu Verzögerungen bei der Übermittlung von Rechnungen und ungenauen Rechnungen führen, was wiederum Streitigkeiten nach sich zieht. Das bedeutet, dass sich die Zahlungen der Kunden ebenfalls verzögern, das Unternehmen verpasst Gelegenheiten für Skonti, was sich auf die Forderungen und den Cashflow des Unternehmens auswirkt.

Gibt es also eine Lösung, um diese Herausforderungen zu meistern? Ja, die gibt es tatsächlich: die SAP Document Reporting and Compliance (SAP DRC) Lösung!

SAP DRC für die elektronische Rechnungsstellung und die elektronische Berichterstattung

SAP Document and Reporting Compliance ist die ideale Lösung für alle Fragen der elektronischen Rechnungsstellung und der elektronischen Berichterstattung. Sie ermöglicht Ihnen die Erstellung, Verarbeitung und Überwachung von Transaktionsdokumenten und periodischen Berichten, so dass Unternehmen die lokalen rechtlichen Rahmenbedingungen und Vorschriften einhalten können.

Wenn die Digitalisierung den Prozess der Steuerabrechnung übernimmt, führt dies nicht nur zu strengeren Kontrollen (mit dem Risiko von Geschäftsunterbrechungen), sondern auch zu einem Paradigmenwechsel bei der Aufhebung der traditionellen Rollen bei der Einhaltung der Vorschriften – als Steuerpflichtige werden die Unternehmen von der Erstellung regelmäßiger Berichte zur Prüfung der von den Behörden erstellten Erklärungsentwürfe übergehen. Dieser Prozess muss im Rahmen der vorhandenen/abnehmenden betrieblichen Kapazitäten schnell durchgeführt werden. Auch wenn es sich unkompliziert anhört, darf nicht vergessen werden, dass die Prüfungstätigkeit die Analyse mehrerer Datensätze (in Tausenden oder sogar Millionen) umfasst. Daher werden Automatisierung und Technologie zu einem wesentlichen Bestandteil der elektronischen Rechnungsstellung und der elektronischen Berichterstattung, um eine Explosion der Kosten für die Einhaltung der Steuervorschriften zu verhindern.

Um Organisationen (oder Unternehmen) bei der Bewältigung dieser Herausforderungen im Bereich der elektronischen Rechnungsstellung und des gesetzlichen Berichtswesens zu unterstützen, ist SAP Document and Reporting Compliance die Lösung aus einer Hand. Sie ermöglicht es Unternehmen, in der digitalen Welt konform zu bleiben. Mit seinem optimierten Ansatz für die Einhaltung von Steuervorschriften und der eingebetteten Automatisierung trägt SAP DRC dazu bei, die Effizienz zu maximieren, Compliance- und Kostenrisiken zu reduzieren und die Nachhaltigkeit von Steuervorgängen zu erhöhen.

Hauptmerkmale von SAP DRC

Die SAP Document and Reporting Compliance-Lösung verfügt über umfassende Funktionen, die sie von der Masse abheben. Hier sind einige Schlüsselfunktionen, die man unbedingt kennen sollte.

Es verfügt über ein ganzheitliches Dashboard

- Mit SAP DRC können Sie verwertbare Erkenntnisse in Echtzeit in Ihre ERP-Systeme einbetten und so Unterbrechungen verhindern, um einen reibungslosen Betrieb zu ermöglichen.

- Die Benutzer können Korrekturen und Folgemaßnahmen mit Hilfe einer zentralen Eingabestelle effektiv verwalten.

- Man kann länderübergreifend eine einheitliche Benutzererfahrung genießen und gleichzeitig die Flexibilität erhalten, spezifische Anforderungen zu erfüllen.

Einfach zu verwenden, effizient zu bedienen

- Die SAP DRC-Lösung hilft bei der Automatisierung der Übermittlung und digitalen Freigabe von Geschäftsvorgängen durch lokale Standards.

- Es ermöglicht den Nutzern, die Transaktion effizient zu korrigieren, indem sie direkt in die zugrunde liegenden Transaktionen einsteigen.

- Die Benutzer können registrierte Kunden überwachen und gleichzeitig den Abgleich mit Behörden automatisieren.

SAP DRC bietet digitalisierte Berichterstattung

- Die Lösung ermöglicht es den Anwendern, mit Hilfe eines Compliance-Kalenders Verpflichtungen weltweit zu veranlassen und zu überwachen.

- Es hilft bei der Digitalisierung und Automatisierung von Aktivitäten durch Anpassungen der Genehmigungen im System der Aufzeichnungen mit Hilfe einer maßgeschneiderten Checkliste.

- SAP DRC automatisiert die Einreichung von Anträgen und gewährt gleichzeitig datengestützte Einblicke in Transaktionen und unterstützt so eine vollständige Prüfung.

Erweiterungsplattform zum Erweitern und Erstellen von Szenarien

- Mit SAP DRC können Anwender auf eine Bibliothek von vordefinierten Prozessen und Echtzeitszenarien zugreifen, die zur Wiederverwendung bereitstehen.

- Die Benutzer können Compliance-Berichte definieren, um bestehende Berichte nahtlos hinzuzufügen oder zu kopieren, um die Geschäftsanforderungen zu erfüllen.

- Sie ermöglicht die Wiederverwendung von Geschäftsfunktionen für eine einheitliche Benutzererfahrung in allen Standard-, angepassten und Partnerszenarien.

Abgesehen davon kann man andere wichtige Merkmale von SAP DRC ernennen:

- Vollständig integriert und skalierbar für SAP NetWeaver und SAP S/4HANA®.

- Audit-Trail und Rückverfolgbarkeit für volle Transparenz.

- Genauigkeit und Integrität der Finanz- und Geschäftsdaten.

- Gesteigerte betriebliche Effizienz und Echtzeit-Berichtsfunktionen.

- Geringeres Risiko durch Einhaltung der einschlägigen Vorschriften und Regeln.

Vorteile der Integration von SAP DRC für die elektronisches Rechnungsstellung und Berichterstattung

Neben den wichtigsten Funktionen bietet SAP Document and Reporting Compliance eine Reihe von außergewöhnlichen Vorteilen, die es zu einer bevorzugten Wahl machen.

• Steigern Sie die Effizienz Ihrer Abläufe

SAP DRC hilft Unternehmen nicht nur, ihre Effizienz zu steigern, sondern auch ihre Standardisierungs- und Automatisierungsbemühungen. Darüber hinaus hilft es bei der Optimierung der Einhaltung von Vorschriften, bei der Verbesserung der Nachhaltigkeit durch die Verwaltung elektronischer Dokumente, bei der globalen Erstellung gesetzlicher Berichte und so weiter.

• Skalierung auf schlankere Abläufe

Einer der Vorteile von SAP DRC besteht darin, dass es neue Szenarien schafft und gleichzeitig Ihr Partner-Ökosystem nutzt, um die Geschäftsanforderungen zu erfüllen. Dies geschieht mit Hilfe einer einheitlichen Benutzererfahrung und vereinfachten Abläufen.

• Bleiben Sie in der digitalen Welt von heute konform und voraus

Die digitale Welt entwickelt sich ständig weiter – mit jedem Tag, der vergeht, wächst sie. Und es ist wichtig, mit diesen sich ständig ändernden Trends Schritt zu halten. Hier können Unternehmen von SAP DRC profitieren. Es hilft Ihnen, die gesetzlichen Vorgaben zu erfüllen, indem es einen mühelosen Übergang von der periodischen Berichterstattung zur kontinuierlichen Transaktionskontrolle mit einer integrierten Lösung ermöglicht.

Wählen Sie TJC Group als Ihren Partner für SAP DRC

Die Einhaltung von Steuervorschriften ist ein wesentlicher Faktor, den Unternehmen mit größter Dringlichkeit angehen müssen. Obwohl SAP Document and Reporting Compliance eine der besten Lösungen zur Bewältigung Ihrer E-Invoicing- und E-Reporting-Herausforderungen ist, ist die Wahl des richtigen Partners für die Implementierung von größter Bedeutung. Und genau hier kommt die TJC Group ins Spiel.

Wenn Sie die SAP DRC-Implementierung wählen, werden Sie von den folgenden Vorteilen profitieren:

- Integration: Die Lösung ist vollständig integriert und skalierbar für die SAP S/4HANA-Migration.

- Benutzerfreundlichkeit: Wir helfen bei der Echtzeit-Validierung und unterstützen auch den Austausch ausgehender elektronischer Dokumente.

- Automatisierung: Wenn Sie sich für SAP DRC mit der TJC Group entscheiden, können Sie durch die Integration in eingehende automatisierte Lösungen eine Zero-Touch-Rechnungsbearbeitung erreichen.

- Erweiterbarkeit: Die erweiterbare Plattform hilft, branchenspezifische und geschäftliche Anforderungen zu erfüllen.

- Sicherheit: Es bietet robuste Sicherheit und erfüllt die notwendigen Richtlinien von Organisationen.

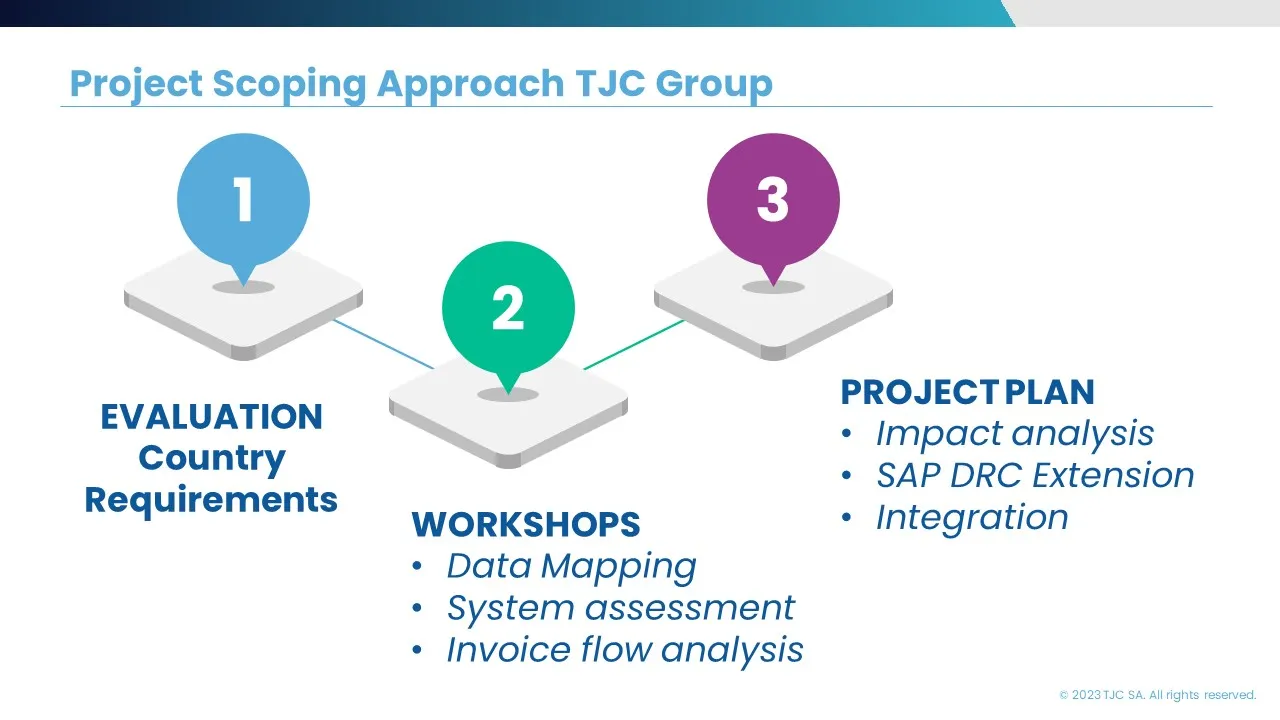

Die Methodik von TJC Group für die Einführung von SAP DRC

SAP Activate-Methodik

- Die TJC Group nutzt die bewährte SAP Activate-Methodik für die Projektplanung und -durchführung, um optimierte Vorlagen und Beschleuniger zu liefern.

- Unser Expertenteam definiert den besten Anwendungsbereich und entwickelt eine erste Beschreibung des Umfangs und einen Projektplan für die Implementierung von SAP DRC.

- Die TJC Group führt ein anfängliches Projekt-Scoping durch, das für die Identifizierung und Minderung von Risiken für die Projektimplementierung und die Auswirkungen auf das Geschäft entscheidend ist.

- Wir gehen mit unseren talentierten und erfahrenen SAP-Finanzberatern, die wie eine Erweiterung Ihres Teams arbeiten, noch einen Schritt weiter.

Wodurch hebt sich TJC Group von den anderen ab?

TJC Group verfügt über mehr als 25 Jahre Erfahrung in der Unterstützung von Kunden bei Herausforderungen im Zusammenhang mit dem SAP-Datenmanagement für Steuer- und Prüfungszwecke. Das Unternehmen kennt die rechtlichen Anforderungen für Steuer- und Wirtschaftsprüfung, die geschäftlichen Bedürfnisse und die technischen Aspekte der Compliance. Die Zusammenarbeit mit TJC Group hilft Unternehmen in mehrfacher Hinsicht.

SAP-Kenntnisse: Das Wissen der TJC-Gruppe umfasst SAP-Lösungen, Steuern und Technologie. Das umfangreiche Fachwissen des Unternehmens kann die Kluft zwischen den Beteiligten überbrücken und Synergien zwischen den Steuer- und IT-Teams schaffen.

Fachkundige Experten: Die Fachexperten der TJC-Gruppe verfügen über umfassende Erfahrungen in Steuer- und SAP-Projekten. Das engagierte Business to Government (B2G)-Team des Unternehmens unterstützt Organisationen bei der Einhaltung laufender gesetzlicher Änderungen, damit sie Kosten für die Nichteinhaltung von Vorschriften und Reputationsrisiken vermeiden können.

Modernste Technologie: Eine der wichtigsten Stärken der TJC-Gruppe ist ihre fortschrittliche Technologie. Mehr als 40 % der Belegschaft sind im Bereich Forschung und Entwicklung tätig, um einen reibungslosen Ablauf aller Prozesse zu gewährleisten.

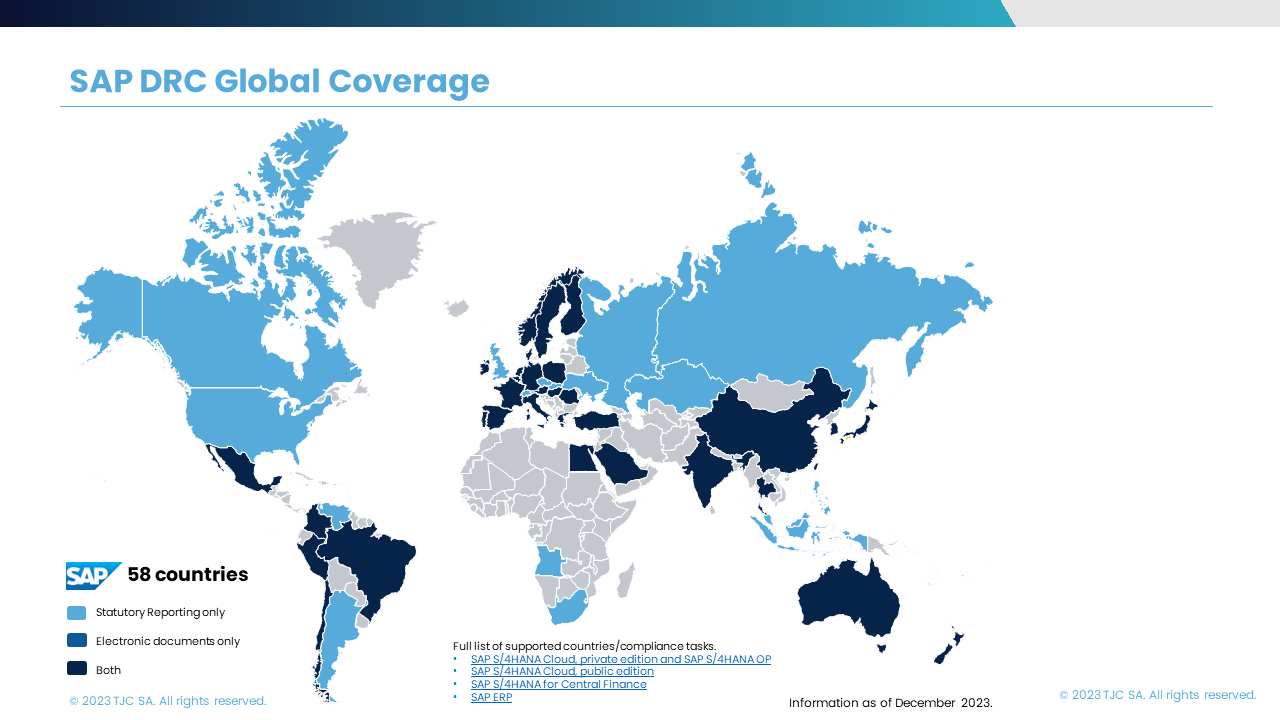

Länder, die SAP DRC unterstützen

Die SAP Document and Reporting Compliance wurde in verschiedenen Ländern eingeführt. Einige davon sind –

Schlussfolgerung

SAP Document and Reporting Compliance verändert die Welt der elektronischen Rechnungsstellung und der elektronischen Berichterstattung grundlegend. Unternehmen können nicht nur ihre Abläufe rationalisieren, sondern auch die Einhaltung der Vorschriften in der sich ständig weiterentwickelnden digitalen Welt gewährleisten. Wenn Sie auf der Suche nach einem Partner für die Implementierung von SAP DRC sind, sind Sie bei uns genau richtig! Kontaktieren Sie uns noch heute für eine Demo und lassen Sie Ihre Herausforderungen im Bereich e-Invoicing und e-Reporting in den Hintergrund rücken.

Möchten Sie diese Informationen in einem PDF-Format haben? Laden Sie jetzt den Leitfaden für die elektronische Rechnungsstellung und das elektronische Berichtswesen herunter.

Zusätzliche Ressourcen für die elektronische Rechnungsstellung

Ressourcen von internationalen Organisationen

- eInvoicing (europa.eu)

- eInvoicing Country Factsheets for each Member State and other countries (europa.eu)

- VAT in the Digital Age (europa.eu)

- The e-invoicing voice in Europe – EESPA

- PEPPOL e-invoicing platform

Nützliche SAP-Links

Ressourcen von TJC Group

- Leitfaden zur Digitalisierung der Mehrwertsteuer in Europa

- Leitfaden für die Harmonisierung der Mehrwertsteuerberichterstattung und elektronischen Rechnungsstellung in der EU

- Infographic SAP Document and Reporting Compliance (SAP DRC)

Länderspezifische Portale und Ressourcen für die elektronische Rechnungsstellung

Wenn Regierungen die elektronische Rechnungsstellung und Berichterstattung vorschreiben, müssen Unternehmen die zahlreichen länderspezifischen Vorschriften berücksichtigen. Um den Prozess für unsere Leser zu vereinfachen, haben wir eine Liste von Ländern und deren Portalen erstellt, damit Sie alle benötigten Informationen auf einen Klick erhalten können. Siehe die Tabelle unten.